本題

ミニマム法人のご契約

弊社では、ミニマム法人に特化したサービスを展開しています。

税務申告が複雑な法人について、ミニマム的に使いたいという方に対応したサービスのため、顧問料と決算料を抑えたサービスになります。

法人設立についても、提携の司法書士事務所と、社会保険加入手続きについては、提携の社会保険労務士とタッグを組んだサービスもやっています。

冒頭から、弊社のサービスの紹介になってしまい恐縮です。

ふるさと納税の限度額

ミニマム法人と言っても法人なので、会計処理と法人特有の申告が毎年必要になります。

しかし、ミニマム法人を運営される事業者の売上のほとんどは所得税申告となります。

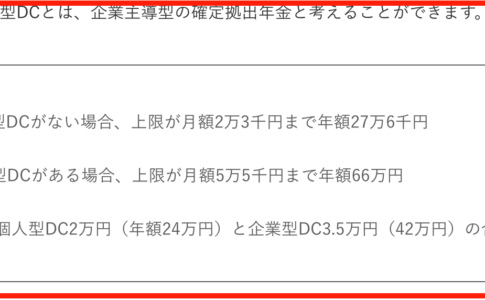

そこで、ミニマム法人の顧問をさせて頂いているクライアントの方には、令和3年は、無料でふるさと納税の限度額を計算するサービスを提供しています。

サービスの流れとしては、令和2年の個人の確定申告書をご提出頂き、その所得から計算するというものです。

令和2年、もしふるさと納税していたらいくら出来たのかというものです。

それを参考に令和3年のふるさと納税の限度額を予測して頂きます。

意外な発見も

あくまで、令和2年の予測になるため、計算された限度額を令和3年の限度額とすることはできません。

しかし、いままで、ふるさと納税をやっていなかった個人事務者の方からは好評頂いています。

また、ミニマム法人の顧問では、個人の確定申告のチェックはやっておりません。

初めて、確定申告を見させて頂くことで、令和4年は実は消費税を払わなくても良いことに気づくこともあります。

令和2年は、持続化給付金も貰った事業者も多く、その売上を計上すると、収入が1,000万超になるものの持続化給付金の金額を控除すると1,000万円以下になるということもあります。

持続化給付金は消費税の計算では課税対象外となるのですが、確定申告の収入だけを見ると1,000万円超かなとなるわけです。

ご自身で勉強されて確定申告されている事業者でも税法というのは奥が深いです。

特に、持続化給付金のような突発的なイベントなどがある場合は、注意が必要です。

まとめ

今日は、冒頭から弊社のサービスの紹介になり、すいませんでした。

ただ、個人事業主の方がふるさと納税できるのに活用できていないのは、現場でとても感じることです。

税金を支払うことは確かに義務ではありますが、きちんと税金を支払っているのに国の優遇制度を使えないのは理不尽な話です。

個人事業主の方にはぜひそのような損をしないようにしていただければと思います。

編集後記

今日は、来週以降のアポイント調整をしていきます。

息子&娘(4歳1ヶ月&0歳1ヶ月)の成長日記

金曜日の朝は、いつも朝の早い息子が遅めに起きてきました。

夫婦で、保育園の4連勤で疲れたのかなと話をしていました。

ヨガ日記(SOELUソエル)

今日は、デトックスフローヨガを受講しました。

初めて受講するヨガでした。

フローは連続的な動きという意味になります。

太陽礼拝に似たような感じで、少しねじりを意識したヨガになります。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら