目次

本題

不課税取引

税金というのは、日本にはたくさん種類があります。

中でも、消費税というのは身近な買い物で触れる場面はありますが、いざ自分が消費税を申告して国に納める立場になる人は少ないです。

まして、法人ではなく個人事業をされている方は、ご自身で勉強する必要があります。

しかし、税金というのは複雑にできており、分かったつもりになってもどこかに落とし穴があったりします。

特に、消費税には課税、非課税の他に不課税というものがあるのは特に知られていません。

不課税というのは、課税、非課税の前にそもそも消費税の対象ではない取引のことを指します。

小難しい話をすると、消費税というのはサービスの対価としてお金を支払った場合に税金が課税される税金になります。

不課税とは、消費税としての取引が成立していない取引のことを言います。

それが、持続化給付金などの国から給付を受けた取引です。

事業者が何かサービスを提供した対価として貰ったものではないので、不課税となります。

ちなみに、所得税の課税対象にはなるので、確定申告を行う際は、しっかり収入に入れておく必要はあります。

↓国税庁のHPにも、不課税の具体例は記載されています。↓

No.6157 課税の対象とならないもの(不課税)の具体例

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6157.htm

2年前の課税売上で判定

ここからは、実際に私が遭遇した事例を紹介します。

持続化給付金の給付を令和2年に受けた個人事業主の方の確定申告書を見せていただきました。

その方の申告書では、収入が1,000万円を少し超えるぐらいになっていました。

なので、その方も当然、2年後の令和4年は、2年前の売上が1,000万円を超えるから令和4年は消費税の課税義務が発生すると考えておられました。

しかし、先ほどもお伝えしたように、持続化給付金は消費税の計算では不課税です。

不課税はもっというと、消費税を計算する上で無視をする取引になります。

その事実をお伝えして、令和4年の消費税申告の必要がないことにホッとされました。

決算書で判明することも

実は、この持続化給付金を貰ったかどうかは、確定申告書を見ただけでは分からないです。

では、どこで気づくのかというと、確定申告書に添付する決算書になります。

令和2年から、決算書も合わせて電子申告をしなければ、青色の65万円控除がMAXで貰えなくなりました。

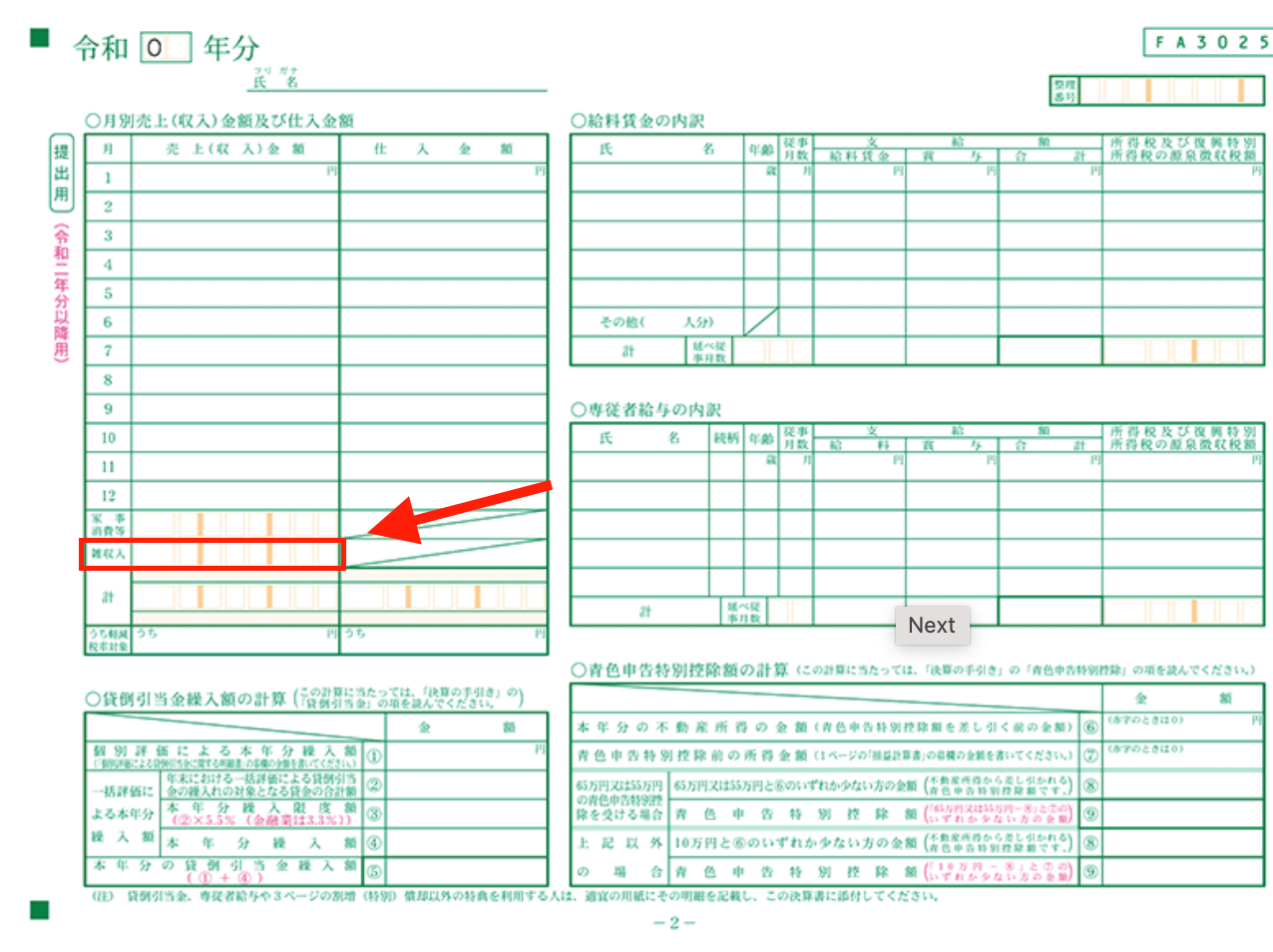

こちらは、青色決算書の2ページ目になります。

赤枠のところは、雑収入となっており、本業以外の収入を記載する箇所になります。

ここに、持続化給付金の給付額を記載しておられたので、この売上はなんですかと確認して、消費税の話となったわけです。

簡易課税も視野に入れて

特に、ミニマム法人を検討される個人事業主の方の売上は業種にもよりますが、多くても2,000万円までのケースが多いです。

その場合、消費税の計算方法について、簡易課税を取れる場合もあります。

簡易課税が得かどうかは、個々人の事業内容によって異なりますが、もし、令和4年が消費税の課税事業者になる場合は、令和3年12月31日までに所定の手続きをする必要があるので、お気を付けください。

まとめ

消費税をご存知の方でも、不課税についてきちんと理解できている方というのは、非常に少ないものと思われます。

持続化給付金などの給付を受けた事業主の方は、消費税には、ぜひお気をつけください。

払いすぎた税金は、戻ってきますが、戻すための手続きも必要になります。

編集後記

今日は、オフです。

息子&娘(4歳1ヶ月&0歳1ヶ月)の成長日記

娘の小さなお風呂に、自分も入りたいと言って娘の沐浴が終わった後に大きな赤ちゃんがベビーバスに入っていました。

お湯が溢れたら、シャワーで器用にお湯を足して楽しんでいました。

ヨガ日記(SOELUソエル)

今日は、オフです。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら