目次

本題

売上5,000万円以下の士業

士業は、1人でやっている場合もあれば、従業員を雇っているケースもありますが、多くの事務所の1年間の売上は5,000万円以下になると思います。

というのも、士業というのは資格者がいて初めてできる事業で、書類申請などについては1人でもできるケースは多いので、規模を大きくしなくてもそれなりにやっていけます。

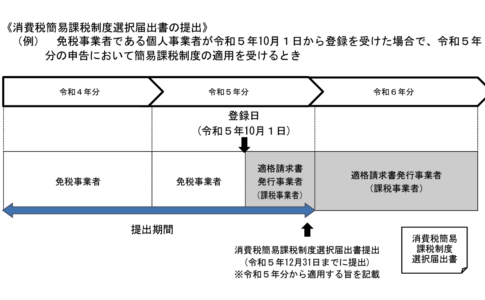

年間の売上は5,000万円以下であれば、消費税の選択は簡易課税を選ぶことができるため、簡易課税を選択するケースが多いと考えられます。

簡易課税は、仕入れについての領収書を考慮せずに消費税の計算ができ、経理がとても楽にできます。

では、簡易課税を選択していれば、仕入れたものについてのインボイスというのは一切管理しなくてもいいかというとそうはいかない場合があります。

それは、消費税が課税になるものを取引先の代わりに立替払いした場合です。

立替払い

非課税の立替の場合

報酬 10,000円① 申請代行/T123456789012(自分の事務所の登録番号※請求書のどこか1箇所に記載があればOK)

立替 1,000円② 印紙

消費税 1,000円③(①✖︎10%)

合計 12,000円

印紙などの非課税のものを立替した場合、消費税の影響があるのは報酬だけになるので、この場合は、立替えたものについてのインボイスを表示する必要はありません。

課税の立替の場合

例1

報酬 10,000円① 申請代行/T123456789012(自分の事務所の登録番号※請求書のどこか1箇所に記載があればOK)

立替 1,000円② 商品名/T123456789012(領収書に明記されている登録番号)

消費税 1,100円③((①+②)✖︎10%)

合計 12,100円

課税の場合は、上記のように表示するのが最も適切になるかと思います。

例2

報酬 10,000円① 申請代行/T123456789012(自分の事務所の登録番号※請求書のどこか1箇所に記載があればOK)

立替 1,100円② 商品名/T123456789012(領収書に明記されている登録番号)/内、消費税額等100円

消費税 1,000円(①✖︎10%)

合計 12,100円

もし、立替えた商品の領収書が内税になっていて、消費税の記載がないような場合(本来は明記しないといけません。)は、総額を記載して、消費税の計算は①だけで表示する方法も考えれます。

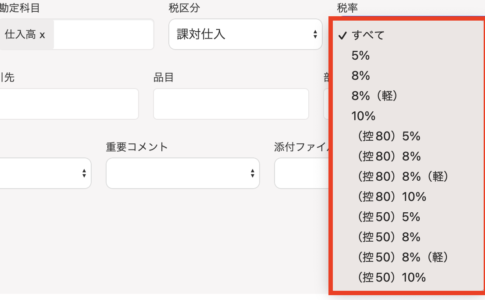

いずれにしても、立替を行って、それが課税の商品であれば、その領収書の発行者がインボイス発行事業者か否かによって、立替えた先の取引先において、消費税の計算に影響を与えることになります。

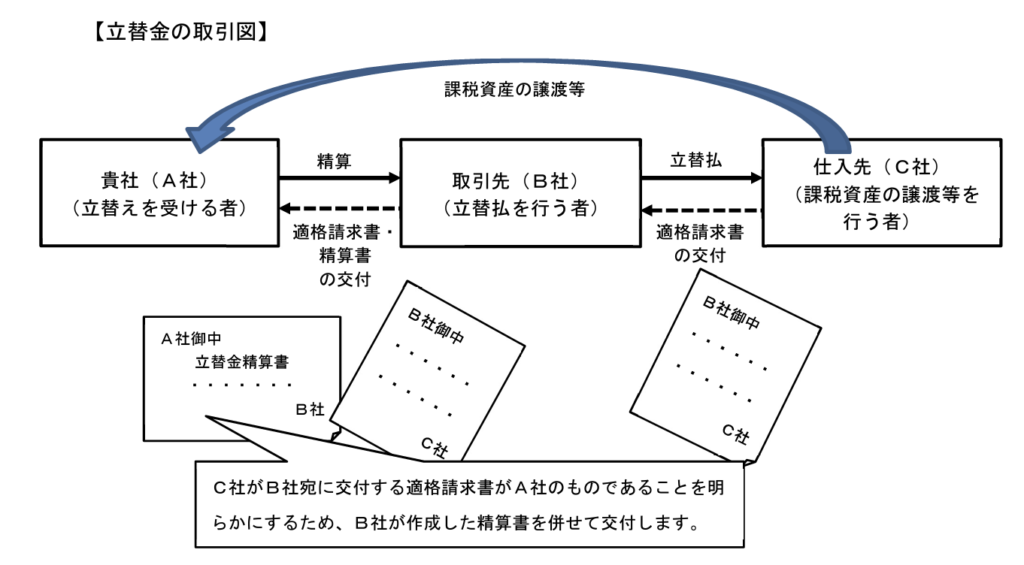

参考(インボイスQ&A)

問92「立替金」参照

補足としては、該当する領収書のコピーを取引先に交付することも有効な方法になります。

しかし、この場合、取引先が間違って、請求書とコピーを経費計上することで、知らず知らず2重で経費処理してしまうことも考えられます。

なお、立替払いを含めた請求書のことを、国税庁の文書では、立替金精算書と呼びます。

また、コピーを取るという手間を考えると、立替時には請求書の中で詳細を記載することが最も合理的な方法になると思います。

まとめ

簡易課税を選択していても、請求書を送る取引先が原則課税ということは、普通に考えれます。

その場合、課税商品の立て替えを行う場合は、その課税商品の購入先のインボイス番号も必要になります。

その点は、インボイス制度が開始された後は注意が必要です。

息子&娘(6歳0ヶ月&2歳0ヶ月)の成長日記

息子の食欲が最近は旺盛です。

以前は好き嫌いが多くお菓子ばっかり食べていたので、少し安心です。

昨日は、グリーンティーの美味しさに気づいて、妻に教えてあげると言っていました。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

前走の私が直接対応させていただきます!!

既婚で、8歳の男の子と4歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら