本題

基本は選択した方がいい

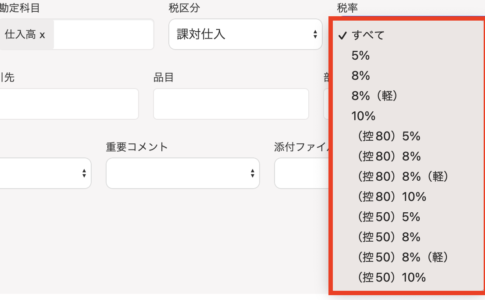

最近は、インボイスについて選択した方がいいのかどうか質問をちょくちょく受けるようになってきました。

基本的には、選択できるなら選択した方が良いというのが、私の結論になります。

というのも、インボイスを選択しているのかどうかについては、インボイス公表サイトで公表されてしまいます。

ということは、サービスを買ってくれる人が、事業者が消費税を納めているのかどうか確認することができます。

サービスを買ってくれる人が事前に事業者が消費税を納めていないことを知っていて、消費税10%が加算された形で商品を購入したら、なんら問題ないかもしれませんが、事前に事業者が消費税を納めていないことを知らなかった場合は、トラブルになることも考えられます。

インボイスを選択するということは、消費税を納めるということなので、消費税の納税に耐えれるのであれば、インボイス制度は国の大きな流れなので、その流れに従って選択した方が無難だと言えます。

士業の場合

士業の場合は、インボイスは選択した方が無難と言えます。

理由としては、取引先が多数の場合が多く、しかも相手が法人のケースも多く、相手が消費税を納めている会社というケースが多いと考えられるからです。

また、士業は信用商売となるため、インボイスを登録してないことによる信用力の低下の方が商売へのダメージが大きいと考えらえれます。

そもそも、消費税を納めているぐらいの規模の士業にとっては関係ない話ではありますが、売上1,000万円以下の士業というのは意外に多いと思うので、インボイスによって消費税の負担が増える選択をする事業者は多いと考えられます。

下請けの場合

建設業のひとり親方など主に下請けで外注として働いている事業者もインボイスの影響を受けやすい事業者と言えます。

親会社が消費税を納税している会社というケースが多いと思うので、その親会社の指示で下請けの事業者がインボイスを選択するしかないという状況です。

しかし、下請けの場合、1社専属だったり、親会社が2社とかの少ないケースも考えられるので、そこを交渉して、インボイスを選択せずに値引きで対応するという選択も可能です。

令和5年10月1日からインボイスの開始ですが、3年間は有利な経過措置があるので、この期間はインボイスを選択しないという対応も全然ありと言えます。

飲食店の場合

飲食店の場合、ある程度の規模になると、売上が年間1,000万円を超えるということは珍しくないと思うので、その場合は、インボイスの問題になりません。

しかし、家族でひっそりやっている食堂などは、インボイスを選択するかどうかはかなり難しい選択になります。

売上が年間800万円ぐらいで、利益で300万円残る場合の消費税の負担は、その少なくとも利益の約10%の30万円になります。

これが今まで掛かっていなかったのに、インボイス登録をすると掛かってくることになります。

なので、経過措置のある3年間はインボイスの登録を行わずに様子を見て、その間に消費税の負担に耐えれるような運営を模索していくことが、現実的な対応になると思います。

副業の場合

サラリーマンの傍、年間100万円ぐらい収入のある副業をしている人も多いのではないかと思います。

この場合、インボイスを選択すると、少なくとも5万円ほど年間で消費税の納税が必要となります。

ただ、副業で消費税を納税することに積極的な人は少ないと思います。

SEなどで、対会社相手で副業をしている場合などは、3年間は経過措置による値引き対応で、対個人向けに副業をしている場合は、消費税についてうるさく言われることはないだろうと割り切ってインボイスを選択せず、言われたら都度対応するぐらいのスタンスで良いのではないでしょうか。

副業レベルの収入で、インボイスについてあまり真剣に考える必要もないのかなというのが、現時点の私の意見になります。

まとめ

インボイス、着々とその施行日は近づいています。

士業のように、信用で商売をしているような業種の場合、逃れることは難しいと思います。

しかし、下請けのように経過措置をうまく利用する余地がある人もいます。

業種や規模によって、インボイスを選択した方が良いのかどうかは変わってくると思います。

息子&娘(4歳11ヶ月&0歳11ヶ月)の成長日記

もうすぐ5歳の誕生日なので、保育園で写真入りの本を貰いました。

1歳から毎年貰っていて、5冊を並べて、自分の成長を確認していました。

本当に良い思い出になります。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら