目次

本題

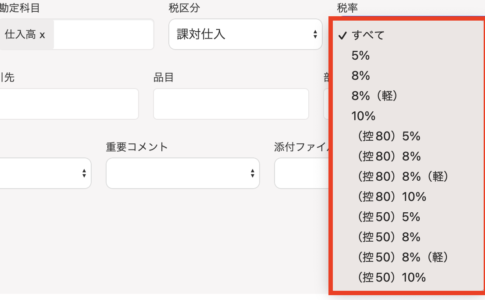

新サービスを作っていました。

価格をいくらにするのか決めて、このサービスを利用して貰った時の利点も記載したサービスページの作成をしています。

新サービスは、インボイスの申請代行になります。

免税事業者の時期に注意

適格請求書発行事業者の登録申請書というものを提出する必要があります。

ここで、免税事業者のところで罠があります。

インボイス制度の適用を受ける時点(令和5年10月1日時点)で、免税事業者であれば、マイナンバーカードが必要になります。

マイナンバーカードであれば、その写し1枚で良いのですが、マイナンバーの通知カードの場合は、さらに運転免許証などの身分証明書のコピーが必要になります。

この時期というのが、ポイントで、今(今日は令和4年4月6日)の時点で免税事業者で、令和5年が課税事業者になる場合は、上記の添付資料は必要ありません。

※なお、e-taxで電子申告をする場合は、マイナンバーカードの写しを提出する必要はありません。

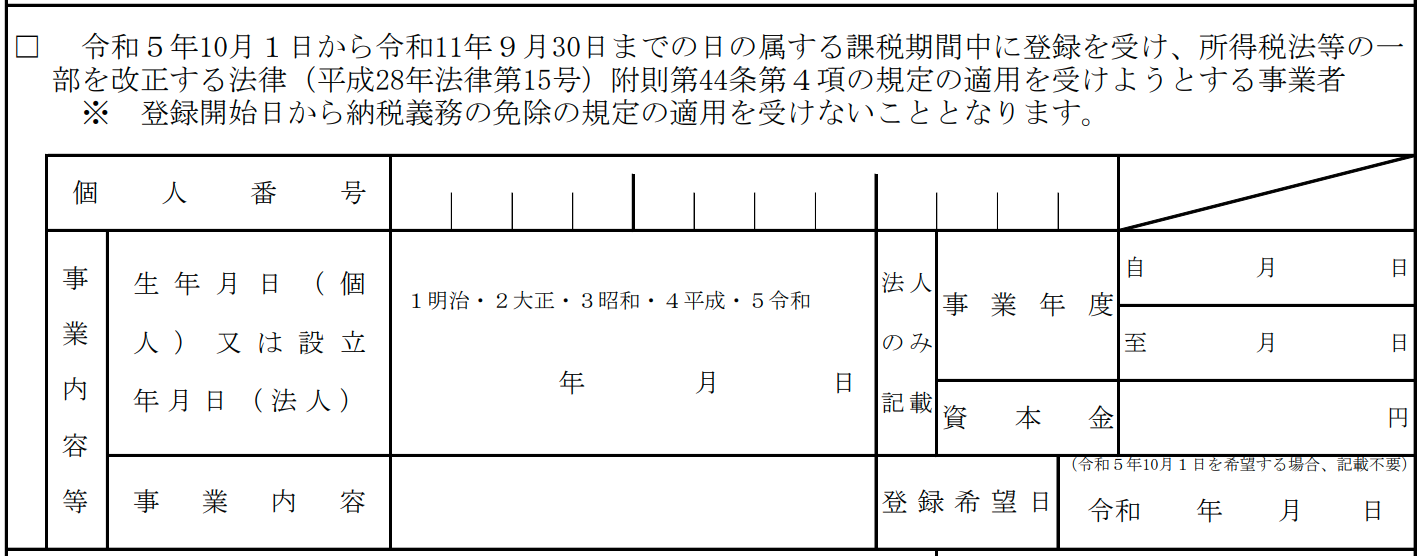

申請書2枚目

令和5年10月1日からインボイス制度の適用を受けようとする場合は、この項目を記入することになります。

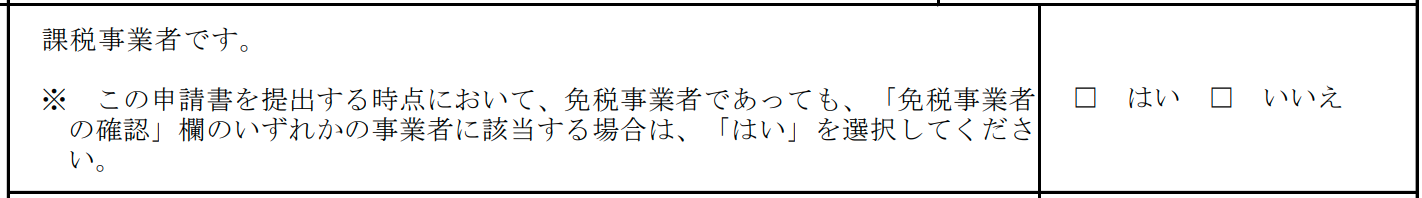

申請書1枚目

一方、こちらは、申請書の1枚目の記載箇所です。

ここでは、申請書の提出時点において課税事業者か免税事業者かを記入します。

例えば、令和4年が課税事業者で令和5年が免税事業者というケースも考えられるので、そのような場合は、1枚目では課税事業者にチェック、2枚目では免税事業者の欄を記入する必要が生じるので、間違えないように注意が必要です。

消費税を納めていても提出は必要

よくある勘違いを紹介します。

これは、実際に私のお客さんであった事例です。

現在、課税事業者で簡易課税を選択されている納税者の方で、売上が常時1,000万円を超えているため、今後も消費税の課税事業者となることが予想されている方でした。

インボイスについては、申請の必要なく登録番号が自動的に付与されるものと考えられていました。

このような場合でも、申請をしなければ、インボイスは発行されません。

その方は、このことをご存知ではありませんでした。

申請書2枚目

こちらに、はっきりと課税事業者の選択を行う項目があります。

これは、令和5年において、令和3年の売上が1,000万円を超えているなどの場合に消費税の課税事業者に該当する予定の方が、はいにチェックを付す項目になります。

なお、令和3年の売上が1,000万円以下かつ、今回、インボイスを発行するために令和5年10月1日から課税事業者を選択すると2枚目で選択した方もここにチェックを付ける必要があります。

これは、インボイスの登録が課税事業者を前提にしているからです。

このチェック項目は、登録要件の確認になります。

まとめ

インボイス制度というのは、今まで、消費税に馴染みのなかった事業者も対象になるため、申請書を見ても、なかなか、ピンとこない方も多いかと思います。

仕方のないことですが、今後、消費税を納めることになる場合は、嫌でも最低限の消費税の知識が必要となります。

難しいかもしれませんが、ご自身で作成される場合は、じっくり読んで理解をしながら記載を行ってください。

参考動画

息子&娘(4歳7ヶ月&0歳7ヶ月)の成長日記

娘が慣らし保育に行っているのですが、今までは、ずっと泣いていたのが後半30分は初めて寝ていたそうです。

ヨガ日記(SOELUソエル)

今日は、モーニングストレッチヨガを受講。

おでことひざを近づけるポーズを行いました。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら