こんにちは!

みつばち会計事務所の丸山です。

令和2年から年収が高いサラリーマンの方にとっては増税となりました。

その原因は給与所得控除というサラリーマン特有の控除制度にあります。

今日は、その給与所得控除の根拠となった裁判を中心に解説していきたいと思います。

目次

給与所得控除とは何か

簡単に言うとサラリーマンの方の概算経費になります。

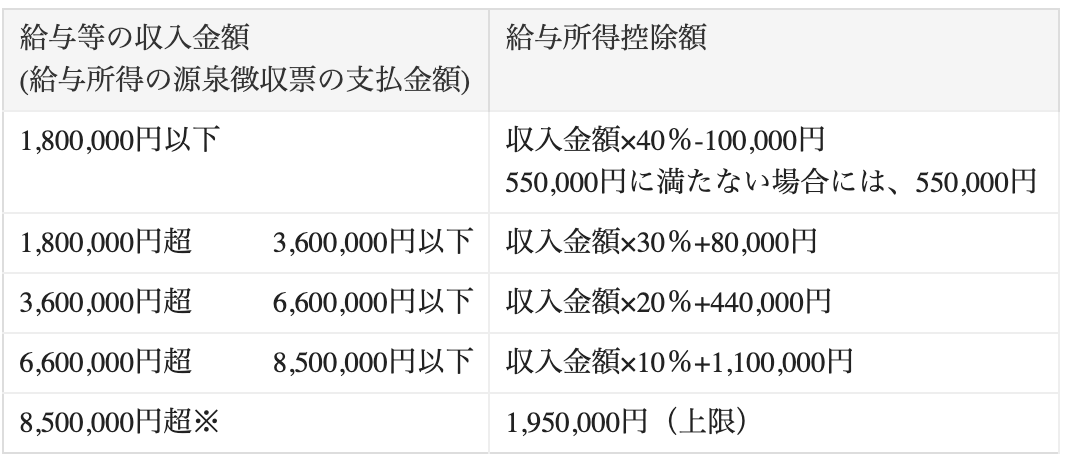

最近の改正があって、年収が850万円を超える人については増税となってしまいました。

MAX220万円経費と認められていた金額が、850万円を超える人についてはMAX195万円とされたからです。

令和元年まで、850万円の年収の人は205万円の概算経費が認められていましたが、令和2年からは195万円になったので、10万円概算経費が減ってしまいます。

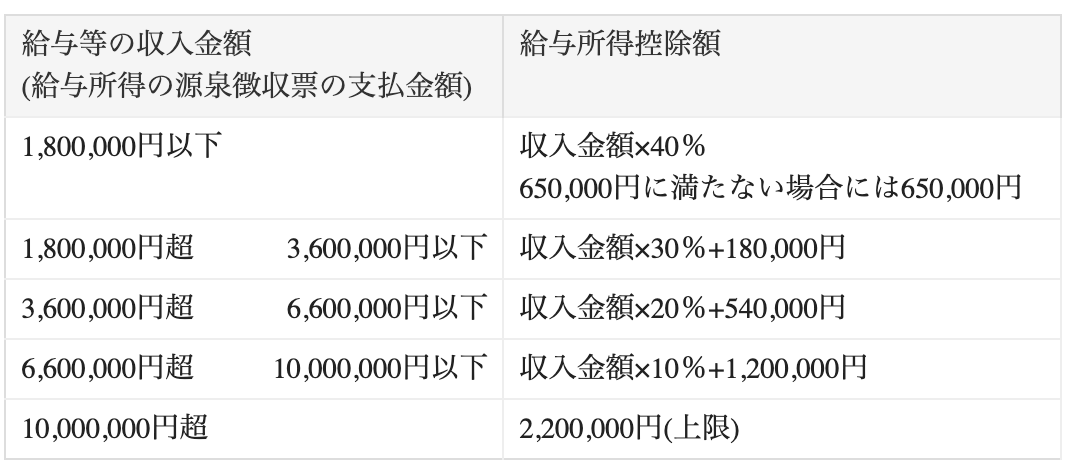

令和元年までの給与所得控除の速算表

年収1,200万円超の人については、令和元年まで220万円認められていたものがMAX195万円となるため、25万円の概算経費が減ることになります。

令和2年から基礎控除が10万円上がったので、増税分は、結果的に15万円になります。

令和2年の給与所得控除の速算表

これはサラリーマンだけに認められている税金上の特権と言えます。

逆にいうとサラリーマンは、交際費などの領収書を申告上で経費とすることはできません。

その根拠となる裁判が次に紹介する大島訴訟になります。

大島とは大学の教授の名前

大島訴訟とは、昭和60年に最高裁判所で判決が出た税金の事件になります。

大島訴訟の名前の由来は、裁判の当事者である教授の名前に由来します。

なんと、第2審から最高裁にいく途中で、大島教授が死亡したため、遺族が引き継いだ事件で昭和41年に訴えられてから最高裁判決が出るまで20年間争われた事件です。

この裁判の内容が、まさにサラリーマンに領収書などの経費計上が認められるかどうかだったのです。

大島教授の主張はこうです。

『サラリーマンは、サラリーマン以外の収入者に比べて合理的な理由なく重く課税されている。それは、所得税が、自営業者には必要経費の控除を認めながら、サラリーマンには認めていないことが不公平だ。』

という内容です。

言われて見れば確かにと言った内容ですね。

当時の大島教授の給与収入は157万円に対して、給与所得控除が13万5,000円だったとされています。

令和2年の速算表で計算すると、157万円の年収があった場合は52万8,000円なので、当時は給与所得控除の金額が少なかったと言えます。

もしかしたら、大島教授は自分の確定申告のことよりも、そもそもの制度自体に不満があったのかもしれないですね。

結果的には、地方裁判から最高裁判まで負け続けて大島教授の主張は認められず。

サラリーマンについては領収書などの経費計上は認められないという根拠となりました。

裁判官は何と言っていたのか

では、最高裁判所において裁判官は何と言っていたのでしょうか。

もちろん裁判なので、根拠が必要なわけです。

国の最高の司法機関は最高裁判所です。

そこで決まったことは日本が存在する限り、未来永劫、効果があります。

いくつか根拠が示されていますが、その中から抜粋して解説します。

サラリーマンは、自営業者と違って「自己の計算と危険において業務を」するものではなく、会社との契約で「役務を提供」して会社から「受ける給付をもって」収入とする。

サラリーマンは、「数が膨大であるため」個別に「必要経費」の計算を行って申告を行うことは、「技術的及び量的に相当の困難」を及ぼすから領収書などによる経費計上を認めるわけにはいかない。

少し噛み砕いた説明になりましたが、この様な内容を具体的な根拠としてサラリーマンの領収書による経費計上を認めていません。

補足(特定支出控除)

大島訴訟の影響で「サラリーマンにも領収書による経費計上を」と言った内容の世論が盛り上がったことから、特定支出控除という制度が設けられました。

この制度は現時点でも有効な制度になります。

その内容は、サラリーマンが自分で負担した通勤費や研修費や税理士などの資格取得費について、会社が認めれば、自ら確定申告することで経費として認めますというものになります。

しかし、私が今まで会計事務所で年末調整の申告を何件もやってきましたが、ひとりもこの制度を使った人を見たことがありません。

それは、この適用要件の厳しさにあります。

例えば、400万円の年収のサラリーマンが特定支出控除を受けようとした場合、給与所得控除の金額124万円の半分である62万円以上の支出がないとそもそも適用できないからです。

年間で62万円の資格取得費ってなかなかないでしょう。

私が公認会計士の資格の学校に通学した時が大体60万円ぐらいでしたね。

通勤費も会社支給の場合も多いでしょうし。

もちろん会社から支給された通勤費では特定支出控除は使えません。

制度としてはあるけど使えない制度は結構あるのが税金の世界です。

特定支出控除の詳しい内容は下記にリンクを貼っておきますので、ご参照ください。

「給与所得者の特定支出控除」国税庁HP

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1415.htm

まとめ

給与所得控除というのは、サラリーマンの概算経費でMAXで195万円になります。

大島訴訟というのは大島教授が自身の給与所得の計算について領収書による経費計上が認められなかったことに対して訴えた事件。

裁判の根拠の一つとして、サラリーマンと自営業者との性格の違いとその数の多さから仕方ないという結論を出している。

特定支出控除という実際ほとんど使われない制度もある。

編集後記

この記事は、租税判例百選を参考にしています。

大学院の研究計画書の作成にはもってこいの本なので、おすすめです。

息子(2歳)の成長日記

寝る前までの間、私がお風呂をあがるのを待ってくれています。

一日一考

過去の裁判で先人が道を作ってくれることで現在の税金の仕組みができていることを考えると感慨深いものがあります。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら