会計事務所に勤務してクライアント対応をさせて頂いていると、たまに「TOMOYUKIさん個人的にはどう思います」といった質問を受けることがあった。

ようするに、事務所の意見とは別に個人の担当者としての意見を教えて欲しいというのが質問の趣旨だと思う。

クライアントさんの対応をしていて税理士とはどんな職業なのか分からない人が多いと感じた。

そこで業界経験8年の私が税理士になるにはどんなルートがあるのか。

さらに、そのタイプ別の違いについて簡単に分かりやすく解説しました。

●税理士を雇っていない経営者

●税理士に不満がある経営者

●税理士紹介会社を活用しようとしている経営者

●今から税理士を目指す人

目次

税理士になる方法をタイプ別に解説

税理士試験5科目合格

5科目を全て試験合格で突破

税理士というと難しい試験に合格してすごいねなどといった印象を抱かれる人が多いと思います。

私が前職の職場に勤務していた時も業界を知らない人の反応はそういった意見が多くありました。

税理士のイメージとして一番多いタイプかと思います。

むしろほとんどの人はこのパターンをイメージするでしょう。

しかし、5科目合格書は2018年5月時点で過半数を割っています。

正確には、 45.15% (佐藤茂税理士事務所HP参照)になります。

意外だったのではないでしょうか。

つまり、税理士の全てがおよそ10%の試験を5つ突破しているわけではないということです。

税理士試験一部科目免除者

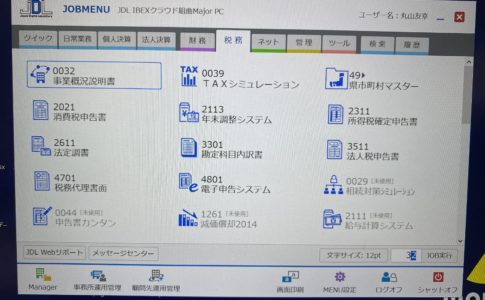

税理士試験は一部の科目を免除することができます。

税理士試験は、会計科目2科目、税法科目を3科目合格することが要求されますが、大学院の修士課程(2年もしくは1年半)を卒業して会計または税法分野の論文を書くことで、 会計科目1科目または税法科目を2科目免除 することが出来ます。

つまり、5科目のうち2科目に合格すれば合格確率10%の試験を全て合格しなくても税理士になることができます。

ただ、税理士試験は会計より税法の方が難しい傾向にあるため税法の大学院で2科目を免除する人がほとんどです。

最近は、インターネットの普及で大学院の情報も広まっていて、大学院の入学を希望する人が増えています。

税務署勤務

たまに、インターネットで税務署出身と歌った税理士の方を見かけることがあると思います。

税理士の資格要件には税務署経験で試験科目を免除する制度もあり、一定の年数勤務すれば非常に有利な条件で税理士になることができます。

まず、 10年以上勤務 した場合は税法科目が 3科目免除 になります。

制度上、大学院に行くよりも優遇されています。

私の知り合いでも税務署出身を売りにして活躍される税理士の方が何人かおられます。

次に、 23年以上勤務 した場合は 税法・会計科目全てが免除 になります。

これ以上の免除はないでしょう。

弁護士・公認会計士

弁護士と公認会計士の場合は、税理士資格は申請すれば協会に登録することで税理士業務を行うことができます。

弁護士が税理士業務を行うことは少ないですが、公認会計士が税理士業務を行うことは比較的多いです。

公認会計士の税理士登録者数は2018年3月31日時点で 9,631人 、実に全体の登録者数の 12.45% (佐藤茂税理士事務所HP参照)になります。

公認会計士は会計監査がメイン業務になりますので、税理士と似た業務をしますので、比較的算入しやすい業界だと思います。

公認会計士と税理士の違いについて興味がある方は、以下の記事をご覧ください。

どういった違いがあるのか

一般的な税理士の場合

会計事務所は他業種のるつぼ

税理士のタイプ別に解説してきましたが、最も数が多いのが会計事務所で働きながら、5科目ないしは大学院に通って税理士になる人です。

会計事務所というのは他業種のるつぼと書きましたが、 税理士になる人のほとんどは他業種を経験して転職で会計業界に入ってきた人 です。

大卒でそのまま会計事務所に入る人は少数派になります。

これまで出会った税理士の前職例

上記に挙げたものはほんの一例で、その他の業種の人もいます。

勤務する会計事務所のタイプもバラバラで、いろんな経歴を持った人がいるため、 税理士によって提供するサービスもその税理士次第 というのが一般的な税理士になります。

なので、実際会ってみてサービス面や人柄、実績などを確認して顧問契約をするのが良いと思います。

税務署出身の場合、年齢層が高くなる傾向にある

次に税理士出身者についてですが、最低でも10年勤務する必要がありますので、例えば大卒で税務署に入った場合、10年後は32歳になっていますので、税理士登録する際は最低でも32歳以上の年齢になっています。

23年の場合は最低でも45歳になっています。

32歳であれば業界でもかなり若い方ですので、年齢については気にしなくてもいいでしょうが、45歳で安定した役所を飛び出して実務の世界に飛び出す人は少ないように思います。

私が知っている税理士の方も40歳ぐらいの人なので、会計科目を合格されて税理士になられたと思います。

他には、60歳で定年退職されてセカンドキャリアとして税理士開業された方もいらっしゃいます。

なので、税理士試験突破組と比べると年齢層の高い人の割合が多くなります。

期待できることは、やはり税務調査対応でしょう。

敵を知れば百戦危うからずというように、今まで敵だった相手が味方になりますので、いざという時に頼りになることは間違いありません。

公認会計士の場合、税務以外の専門分野にも期待できる

最後に公認会計士出身の場合ですが、公認会計士というのは会計のスペシャリストになります。

公認会計士の働き口は、主に監査法人になりますが、大手の経理部門に勤務して財務のエキスパートとして活躍されている方もいらっしゃいます。

つまり公認会計士出身の場合は、会社の経営の中の特に会計面でのアドバイスが期待できます。

公認会計士の人も知り合いがいますが、勉強熱心で熱い人が多い印象があります。

なので、税金面と財務麺の両方からサポートが出来る公認会計士であれば力強く会社経営をサポートしてくれるはずです。

まとめ

いかがでしたか?

一概に税理士と言ってもいろんなタイプの人がいます。

ただでさえ、何をしてくれるのかイメージしにくい上に税理士になる制度もかなり複雑なため、業界以外の人にとっては本当に分かりにくい職業だと思います。

この記事をお読みいただいた方が少しでも会計業界について知って頂ければ大変嬉しいです。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

●銀行

●保険屋さん

●システムエンジニア

●トラックの運転手

●パン屋さん

●会計ソフトの営業

●メーカーの営業etc