こんにちは!

みつばち会計事務所の丸山です。

先日、領収書整理会をコメダでやったのですが、その際に喫茶店で支払ったPayPayの処理方法に少し迷いました。

それは雑収入で原則的に処理するか、キャッシュバックの金額を引いた純額で処理するかのどちらにするかと言うことでした。

結果的には純額で処理をしました。

今日はその理由について、判断の基準について書きました。

会計処理が3倍になる。

PayPayでキャッシュバックを受けた場合の会計処理は、2倍ではなく3倍に会計処理は増えます。

まずは、その理由をお話します。

例えば110円のものを買った場合の仕訳は、

消耗品費 110円

/ 現金 110円

となります。

次に110円のものをPayPayで支払って5円のキャッシュバックを受けた場合の仕訳は、

消耗品費 110円

/ 現金 110円

現金 5円

/ 雑収入 5円

となります。

仕訳が2つになったから2倍じゃないのと思うかもしれません。

しかし、話はそんなに単純ではありません。

消費税の課税事業者で本則課税を選択している場合は、さらに次のような処理が必要になります。

消耗品費 110円(課税仕入)

/ 現金 110円(対象外)

現金 5円(対象外)

/ 雑収入 5円(不課税)

ほとんどの会計ソフトの初期設定では、課税仕入もしくは課税売上と設定されています。

そのため、雑収入を入力する際に消費税の設定を課税売上から不課税に修正する手間も増えるため、キャッシュレス還元がない場合に比べて約3倍ほどの労力が掛かると言えます。

さらに軽減税率が適用されたら、、

考えるのも恐ろしいことですよね。

実務的な運用は?

ではもっと簡単に実務的な処理方法はないのでしょうか。

まず、免税事業者の場合は消費税の影響を受けないので以下のように純粋な金額で処理すれば良いでしょう。

110円のものをPayPayで支払って5円のキャッシュバックを受けた場合の仕訳は、

消耗品費 105円

/ 現金 105円

これなら入力の手間はキャッシュバックを受けない場合と同じですし、免税事業者なので損をすることはありません。

では、課税事業者で原則課税を選択していた場合、

消耗品費 105円(課税仕入)

/ 現金 105円(対象外)

純額で処理するとこのようになり、消費税の計算上5円に対する消費税分だけ損をすることになります。

それでも良いと言う場合はこの方法で処理をしてしまっても実務的には問題ありません。

税務署側からすると納税者が損をする分には何も言ってきませんから。

不課税って何?

では、そもそも不課税とは何でしょうか。

消費税は納税額を公平に計算するために以下の全てを満たしたものには課税をすると決められています。

- 事業者が

- 事業として

- 対価を得て行う

- 取引

になります。

不課税とは、対価を得て行っていないため取引をしたとしても、消費税の納税に関係しないものとして扱われるのです。

PayPayなどの電子決済によるキャッシュバックは、何かを売って得たものではないですし、国からの補助金と考えれば、国が払ったものを国に返す必要はありませんので、不課税として消費税の計算には影響しません。

どれくらい損するの?

では、消費税の納税義務者で原則課税を選択している場合にどれぐらい損をするのでしょうか。

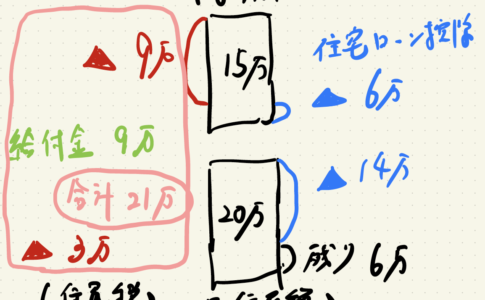

例えば、10万円の支払いをして5%のキャッシュバックを受けたとすると5,000円になります。

5,000円の消費税10%が損をする金額になるため、500円になります。

仮に1,000円の支払なら5円が損をする金額になります。

果たして年間で5%還元の適用される取引がどれだけ発生するでしょうか。

もちろん、記帳代行を受ける場合はこんなことは言えません、私も含めてあくまでご自身で経理をされる場合です。

いずれにしろキャッシレス還元事業は、2020年の6月までの話なのでそこまでの話にはなります。

まとめ

キャッシュレス還元を原則通り処理することで、それを受けなかった時と比べると約3倍の労力が掛かります。

免税事業者の場合、課税事業者で原則課税の場合であっても小額であれば経理コストを考えて純額処理で良いと思います。

不課税とは、事業者が事業として対価を得て行う取引のことになります。

純額で処理して損する金額は、10万円の支払いをして5%のキャッシュバックを受けたとすると500円、1,000円の支払なら5円です。

くどいようですが、これらが影響するのは消費税の納税事業者でしかも原則課税を選択している場合のみです。

編集後記

今日はデニーズでブログを執筆しています。

尼崎市のプレミアム商品券が使えるのでよく来ています。

息子(2歳)の成長日記

最近は一緒に寝よと言われて、反抗すると髪を引っ張られます。

その影響で、、、

一日一考

今日は、昼から大学院入試のzoomコンサルが一件あり、そのあとはアドビのRUSHでやっと動画編集ができそうです。