目次

本題

まずは年内注意

令和5年から初めて消費税が始まる方は、令和4年まででないと簡易課税の選択ができないので注意してください。

詳しくは、以下のブログに書いていますので、ぜひ参考にしてください。

消費税の計算で、2年前の売上が5,000万円以下の事業者は簡易課税という計算方法を選択できます。

この簡易課税の計算は、名前の通り、簡単に消費税を計算するための方法です。

内容は、自営業者の業種によって決まります。

例えば、税理士業なら第5種で1年間の売上の50%を仕入れとみなして計算していいというものです。

つまり、自分が何の業種なのかによって、簡易課税を選択したとしても計算される消費税の金額が変わってきます。

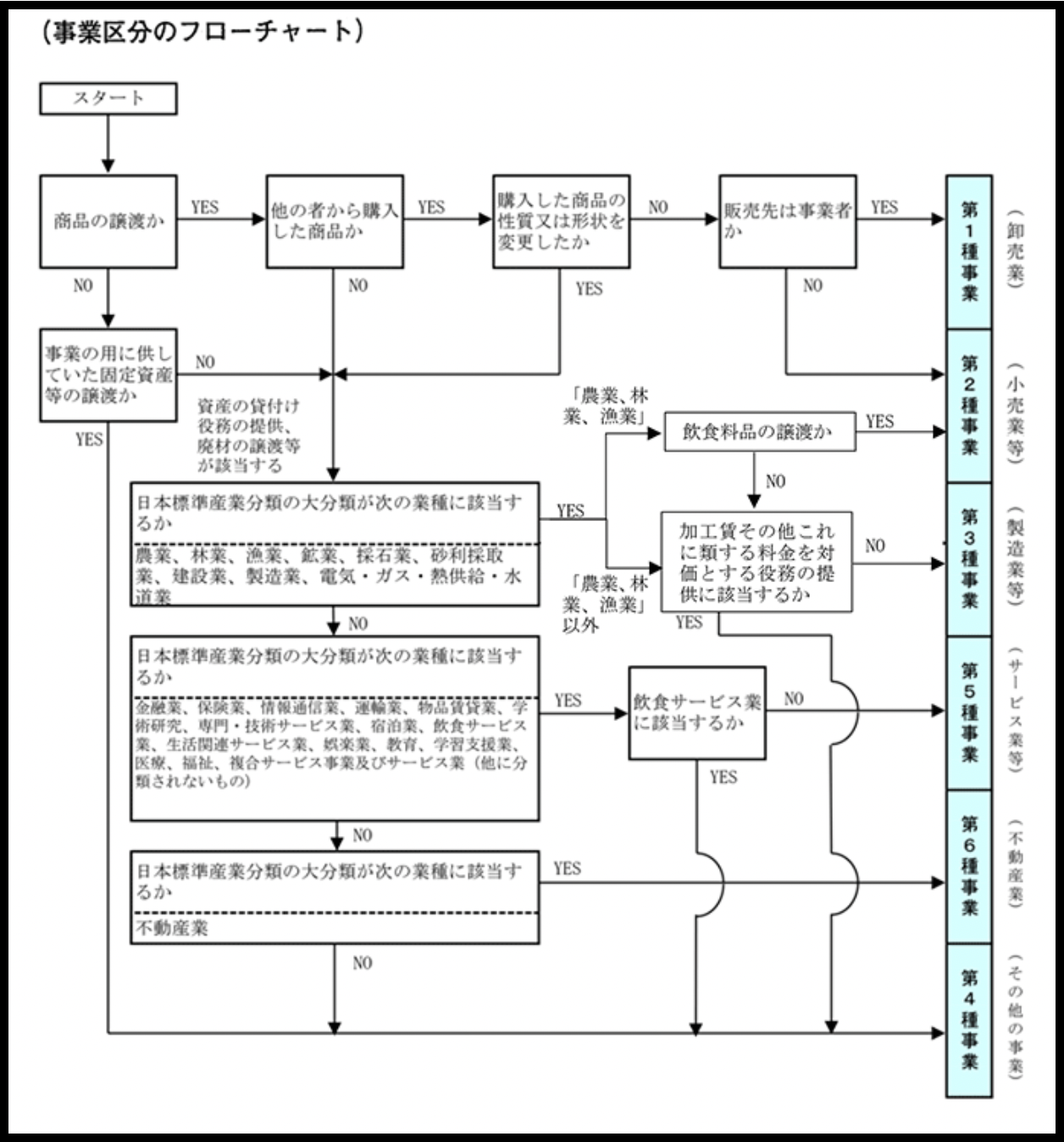

便利なフローチャート

国税庁のHPに紹介されているフローチャートがわかりやすいので、ご自身の事業がどの分類になるのか、この表を使用すると比較的簡単に知ることができます。

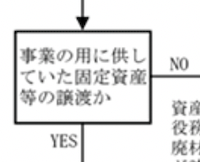

まずは、ここからスタートです。

では、私の税理士業の分類について紹介してみたいと思います。

NO

小売業、卸売り業とか以外の業種の方が、社用車とか、パソコンを売ったりした場合、それは例外的に第4種(60%経費)という括りになります。

第4種(60%経費)というのは、ある意味なんでも箱のような分類になります。

今回は、税理士業の売上なので、NOになります。

NO

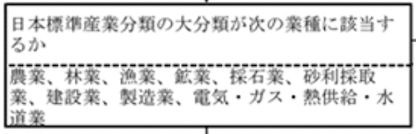

業種の分類に日本産業分類というものがあります。

農業、林業といった一次産業、建設業、製造業といった二次産業かどうかの選択になります。

NO

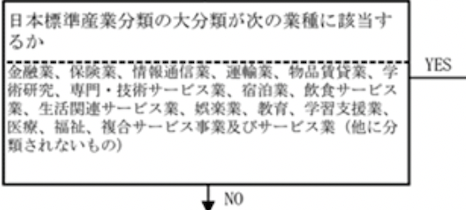

いわゆる第三次産業に該当するかどうかになります。

主にサービス業が該当するので、ここで、税理士業は専門・技術サービスに該当するので、初めてYESとなります。

YES

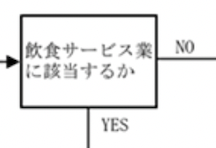

次は、飲食業に該当するかどうかになります。

実は、簡易課税の世界では、飲食業はサービス業の中でも計算が優遇される第4種(60%経費)に分類されます。

NO

無事、サービス業等の第5種(50%経費)ということで、税理士業の売上は簡易課税を選択すると50%は仕入れを行なったものとして計算することができます。

注意点としては、税理士業以外の業務については、このフローチャートで確認する必要があるということです。

多角化でいろんな業種をしている方も少ないないと思います。

その場合は、その業種ごとに売上を分類する必要があるので、その場合の簡易課税は簡単とは言えません。

日本産業分類

こちらのサイトが分かりやすいです。

日本産業分類は、大分類ー中分類ー小分類と細分化されます。

このサイトですが、クリックしていけば、簡単に分類を進んでいけるので、ご自身の業種が日本産業分類のどこに該当するのかを簡単に確認することができます。

例えば、税理士の場合は、大分類「学術研究,専門・技術サービス業」中分類「専門サービス業(他に分類されないもの)」小分類「専門サービス業(他に分類されないもの)」724 公認会計士事務所,税理士事務所に該当します。

国税庁のフローチャートと日本産業分類の表をうまく活用しながら、簡易課税の計算を行なってください。

まとめ

税法が苦手な方でも、フローチャートのような表だと、とっつきやすく理解できることもあると思います。

国税庁から、このような使いやすい表が公開されているので、ぜひ活用して、間違いのない計算と損をしない計算をしてください。

息子&娘(5歳3ヶ月&1歳3ヶ月)の成長日記

娘にシュークリームを分けてあげました。

どんどん美味しいものを覚えていくのは、後々大変になるかもですが、美味しそうに可愛く食べる顔を見てしまうと、ついついあげてしまいます。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら