目次

本題

副業の申告にメスが入った令和4年の申告ですが、その方法というのが、家賃やプライベートな経費を入れて脱税まがいの申告を押さえ込もうとしています。

今回は、そんな脱税まがいでなく、逆に所得をあげて納税を発生させた方が有利なケースとその手法を紹介したいと思います。

ズバリこういう時

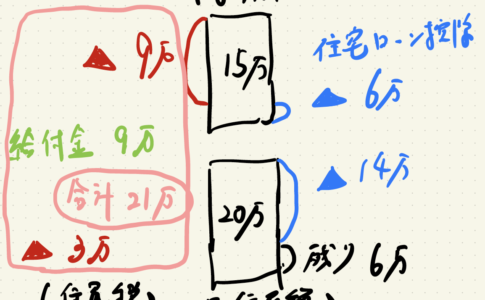

ギリ所得税発生

事業所得を計算した時、赤字になったりする時もあると思います。

このような時、赤字にした方がいいのか、できるだけ黒字にした方がいいのか、もしどちらを選択することができるとしたら、基本的には黒字にした方が得です。

その理由は、青色申告特別控除にあります。

青色申告特別控除とは、65万円の所得の控除のことを言います。

これは、赤字の場合は、1円も適用されません。

所得控除というのは、その名の通り所得を控除するものなので、赤字になって所得がなくなると控除する所得がないので使えないということになります。

そりゃ使った方がいいですよね。

なので、もし、赤字と黒字が選択できるような場合は、黒字を選択した方が65万円の所得控除を使用できる分得ということになります。

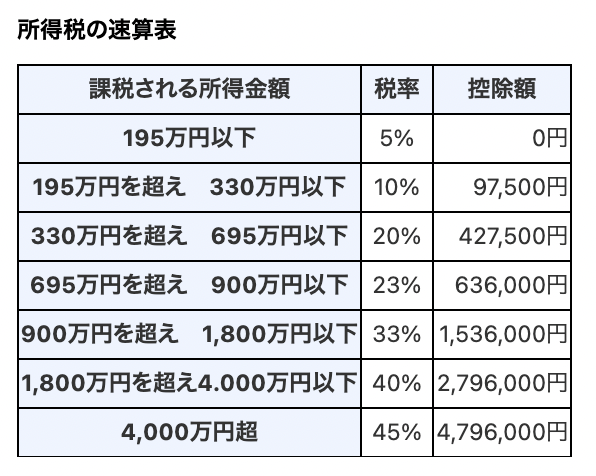

税率の境界線

所得税の税率というのは、このように段階的な上がっていきます。

例えば、令和4年の所得が計算すると、300万円だったような場合、あと30万円多くなったとしても税率が10%に範囲になります。

なので、もし、最後所得を調整できるのなら、調整した方が得です。

今年、多くなった所得というのは、来年の所得に影響することになるので、今年の所得が30万円多くなっても、来年の所得は30万円減ることになるため2年間で見ると決して損をすることはありません。

調整手法

では、意図的に所得を上げる方法について、マニアックな手法を紹介します。

定額法のまま

事業用の車を買ったような場合、減価償却をして毎年、経費にしていきます。

個人事業の場合、法定で償却方法が定額法と決まっていますが、購入初年度であれば償却方法をより早く経費化できる定率法に変更することができます。

これをあえてしないことで、経費を少なめに計算することができます。

車などの高額資産を購入した場合などに使える限定的な方法ですが、金額が大きいものなので、効果は比較的大きいです。

消費税を税込経理

消費税を納める事業者の場合、消費税の計算方法を2種類から選択する必要があります。

それは、税込経理と税抜経理になります。

税込経理というのは、その名の通り、例えば110円(税込)で売上を把握します。

逆に、税抜経理は、売上を110円(税抜)で把握します。

その多くな違いは、消費税をどのタイミングで把握するのかということです。

専門的な話になるので、詳細は割愛しますが、結論を言うと税込経理であれば、消費税を今期の租税公課として把握するのか、来年の租税公課として把握するのか選択することができます。

租税公課は経費扱いするので、今年のタイミングで把握すれば所得は下がりますし、来年把握すれば今年の所得は上がることになります。

消費税は、国税の中でも税収の多い税金です。

その所得への影響というのはかなり大きくなります。

ただし、頻繁に会計処理の方法を変更することは、あまり推奨はされていないので、毎年処理方法を変えることは、あまり褒められたものではありません。

まとめ

青色申告特別控除をはじめとする所得控除は、全て、その年度使いきりの1回限りの特典になります。

なので、しっかり使い切った方が得になります。

所得を上げる方法としては、減価償却方法の選択と消費税の税込経理が方法としては存在します。

ぜひ、その年だけでなく、来年、再来年を見据えた確定申告を目指していただければと思います。

息子&娘(5歳6ヶ月&1歳6ヶ月)の成長日記

土曜保育に行っていて、新年度のクラス替えで土曜保育で通っている部屋での保育だったので、娘は落ち着いていたそうです。

周りの赤ちゃんは、環境の変化で泣いたりしていたようですが、我関せずで元気に遊んでいたとのことです。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら