がんばる税っ!

みつばち会計事務所の丸山です。

令和2年から電子申告しないと損をしてしまうと聞いてなんとかしないといけないと考えている自営業者の方は多いのではないでしょうか。

今日はそんな疑問に回答していきたいと思います。

いつ、何が変わったのか。

これは、令和2年分の申告について今まで青色申告をしていた人が受けていた65万円控除がe-taxを使って電子申告をしないと55万円の控除しか受けれなくなってしまう制度になります。

そのため、来年からのお話です。

今年の令和2年の3月16日までの申告については従来通りの65万円控除を受けることができます。

例えば、今まで会計帳簿を弥生会計で作成して、申告書を印刷して税務署に提出していた人や返信封筒付きで郵送で申告していた人については控除額が10万円減ってしまいます。

電子申告するためには何をしないといけないのか。

電子申告をするためには、マイナンバーカードとICカードリーダーとパソコンとネット環境が必要になります。

マイナンバーカードは、初めに手元に届く通知カードではなく、ICチップ付きのマイナンバーカードが必要です。

それを、パソコンに接続したICカードリーダーにかざした状態で国税庁サイトにあるe-tax確定申告コーナーから申告を行います。

必要なものをまとめると、

- ICチップ付きのマイナンバーカード

- ICカードリーダー

- パソコン

- ネット環境

となります。

なお、税務署でこれらの申告ができないのかと思われるかもしれませんが、それはできません。

あくまで、自分で準備して電子申告をする必要があります。

この中で1番ハードルが高いのがマイナンバーカードの取得になるかと思います。

マイナンバーカードの申請はスマホからでも申請ができるのですが、申請から到着までに約1ヶ月ほど掛かるるので、確定申告期限ギリギリに申請しても間に合わない可能性があります。

3年間の期間限定の電子申告の方法は、国税庁で以下のように案内されています。ID・パスワード方式は、マイナンバーカードが普及するまでの暫定的な対応ですので、お早めにマイナンバーカードの取得をお願いします。

『マイナンバー交付申請サイト』

『システム利用のための環境等』

ぶっちゃけどれぐらい損するのか。

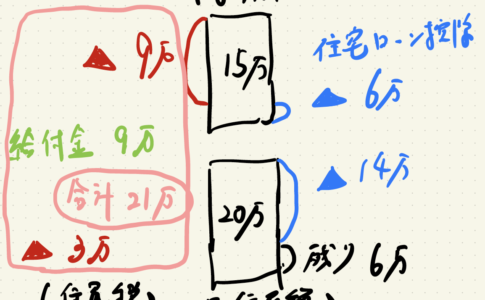

所得税は儲けた金額によって段階的に高い税率が適用されていくというのをご存知の方は多いと思います。

所得税の最低5%から最高45%に住民税が10%が加わります。

例えば、所得税の税率が最低の5%だとすると儲けに対して15%の税金を払いことになります。

その場合、電子申告せずに青色申告を行うと、10万円×15%の1万5千円を損することになります。

電子申告に必要なののうち、パソコンがある場合に追加で購入が必要なものはICカードリーダーで、Amazonで3千円ほどで買うことができます。

毎年確定申告はしないといけないということを考えるとさっさと買ってしまって今年からやってしまうのはありだと思います。

e-taxに対応している機種はいろいろありますが、私のおすすめはこれになります。

マイナンバーカードを上にかざすだけで読み取りの反応もいいですし、値段も手頃です。

NTTコミュニケーションズ ICカードリーダライタ ACR1251CL-NTTCom

マイナンバーカードに対応したICカードリーダライタについて

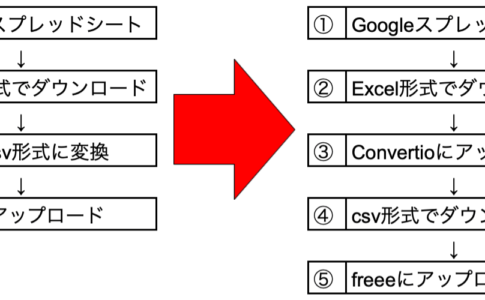

電子帳簿保存って何。

あまり知られていませんが、控除額を65万円にするもう一つの方法に電子帳簿保存というものがあります。

電子帳簿保存というのは、青色申告を受けるために必要な紙による保存に変えてPDFなどの電子的な保存でOKですよといった制度になります。

青色申告をした場合、基本的には7年間保存する必要があるので画期的な制度として大きな期待がされましたが、蓋を開けて見るとほとんど普及していないのが実態になります。

それは、適用要件が厳しいからです。

ただ単にPDFで保存すればいいというわけではなく、タイムスタンプという厄介な決まりがあります。

このタイムスタンプ、名前はキャッチーで可愛いいのですが、入力する書類を受け取ったごとにタイムスタンプを付ける必要があります。

この他にも様々なルールがあって、しかも事前に税務署の許可を受ける必要があります。

つまり、日々の入力の管理が非常に面倒なのです。

例えば、確定申告の時期に一気に領収書の入力をやると言った場合は、この電子帳簿保存は使えないと思った方がいいです。

そうなると、青色申告の65万円控除を受けるにはe-taxで電子申告する一択になると考えた方が良いです。

電子帳簿保存について詳しくはこちら

まとめ

電子申告で10万円控除が減るのは来年の令和3年に確定申告する時からになります。

電子申告するにはマイナンバーカードとICカードリーダーが必要です。

税金で損をする金額は、最低の税率の人で1万5千円になります。

電子帳簿保存という方法もありますが、要件を満たすことが難しいのでほとんど普及していないのが現状です。

息子(2歳)の成長日記

最近の朝ごはんには、「のりたま」ではなく「ゆかり」を要求してきます。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら