目次

本題

1,000万円の壁

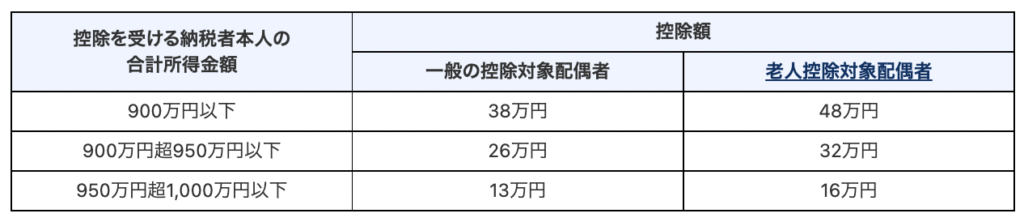

令和2年から、配偶者控除を受けることのできる人について、所得制限が設けられました。

平たく言うと、それまで、配偶者控除については、配偶者が103万円以下のパート収入しかないよう場合は、本人がどれだけ稼いでいるのかに関わらず、配偶者控除を取れていました。

しかし、令和2年の申告からは、本人の合計所得金額に応じて、この配偶者控除を受けることができる金額が目減りされ、1,000万円を超えた場合は、一切受けることができないように改正されることになりました。

合計所得の考え方

で、この合計所得というのが、少しやっかいです。

サラリーマンなら、年間11,950,000円の収入がある人の合計所得金額がちょうど1,000万円になります。

これは、11,950,000円から、概算控除金額の1,950,000円を引いた金額になります。

では、家などの不動産を売った場合はどうなるのでしょうか。

家を売った場合の合計所得

それは、売った金額から、取得に掛かった金額(ややこしい計算は少しあります。)を引いた金額が、合計所得に加算されることになります。

家を売った場合、自宅であれば、利益が出ていても3,000万円の特例などを使うことができる場合があるのですが、この3,000万円控除を引く前の金額で合計所得金額を計算するところがミソです。

つまり、利益が1,000万円以上発生していて、3,000万円控除を使った場合、普通のサラリーマンであっても、その年は配偶者控除が使えない時が発生します。

ただし、譲渡所得は3,000万円控除で0円になっているという、非常に分かりづらい状況です。

つまり、譲渡所得における3,000万円控除などの特例は、医療費控除などの所得控除と同じ扱いにされるということです。

取得費の計算でセーフ

また、家を売った場合、当時の購入金額が分からないときは、売った金額の5%を取得費と見なす方法も認められています。

どうせ、3,000万円控除で所得は0円になるからといって、合計所得は1,000万円超になってしまうと、配偶者控除が使えなくなってしまいます。

なので、このような場合も、面倒ですが、自宅を購入した当時の売買契約書や司法書士の登記費用の明細などを引っ張り出してきて計算すると、合計所得が1,000万円以下になって配偶者控除が取れるケースがあります。

実際に私もこう言うケースに遭遇しました。

取得費を計算して、配偶者控除が取れた時は、1人でガッツポーズをしていました。

住宅ローン減税が使えなくなることも

ただし、3,000万円控除を使って、すぐに家を住宅ローンを組んで購入してしまうと、住宅ローン控除が使えなくなる場合もあるので、要注意です。

3,000万円控除を使うような場合は、利益が出ている状態なので、資金があり住宅ローンを組まないケースになるかもしれませんが、家のような大きな買い物をする際は、税金面で損をしないように計画的にする必要がありますね。

まとめ

・配偶者控除には1,000万円の壁がある

・合計所得には譲渡所得も入ってくる

・取得費を計算することで、合計所得を1,000以下に抑えれる場合もある

・3,000万円の控除を使うと、住宅ローン減税が使えない場合もあるので慎重に計画を立てる必要がある

息子&娘(5歳5ヶ月&1歳5ヶ月)の成長日記

立て付けが悪くなった木製のベビーチェアーを瞬間接着剤で直して、娘を座らせました。

みんなと同じテーブルでご飯を食べれるようになって、少し嬉しそうでした。

ただ、4人になると、ダイニングテーブルはいっぱいいっぱいになります。

拡張できるタイプの机なのですが、どうしましょうか。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら