目次

本題

税理士の仕事には、重たい責任がありますが、その中でも特に消費税の責任というのは、とてもとても重たいものです。

理由としては、間違った時の金額が跳ね上がりやすいですし、期限が1日でも過ぎると取り返すことができないことが多いのが消費税だからです。

特に、売上が1,000万円を少し超えた次の年の自営業者の方は特に注意してください。

というのも、消費税というのはその計算が始まる前に届出をしておかないと大きく損をしてしまう可能性があるからです。

令和3年の売上が1,000万チョイ越え

順調に売上を積み上げてきて、ようやく1,000万円を超えたーと目標達成された自営業の方は、嬉しさと同時に消費税を払う必要があるので、悲しさも半分ある状況になると思います。

もう周知のことかと思いますが、2年前の売上が1,000万円を超えた年は消費税の計算をする必要があります。

そのため、令和5年から、消費税の計算を始めなくてはいけません。

令和4年にやらないといけないこと

令和3年が終わって、令和4年に入り、今年は消費税が掛からないし、去年の売上を超えることを目標に頑張ろうと消費税のことを考えなくでいいわけではありません。

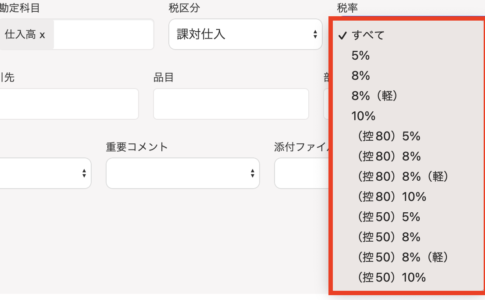

令和4年のうちにやらなくてはいけないこと、それは簡易課税の選択です。

特に、ひとり士業とかコンサル業などは簡易課税で消費税を計算した方が消費税の計算が安くなりますし、また、計算処理も楽な場合が多いです。

この簡易課税の選択は、消費税の計算を開始する前の令和4年中に済ませておく必要があります。

消費税の計算まだじゃんかは通用しません

令和4年は消費税の計算は関係なくても、簡易課税の届出は令和4年中に出す必要があります。

そうしなければ、令和5年は強制的に原則課税で消費税の金額も手間も多くなってしまいます。

その理由は、消費税の法律にあります。

簡易課税制度の適用を受けようとする事業者は、その課税期間の初日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出することにより、簡易課税制度を選択することができます。

なお、新規開業等した事業者は、開業等した課税期間の末日までにこの届出書を提出すれば、その課税期間から簡易課税制度の適用を受けることができます。

国税庁HP「No.6505 簡易課税制度」より引用

最も分かりやすいのは、国税庁のHPになります。

ここに明確に記載されています。

課税期間というのは、消費税が課税される期間です。

このブログでは令和5年になります。

その令和5年の前なので、令和4年までに提出しなさいとなっています。

2段落目に、例外が書かれていますが、これは、開業してすぐに消費税の課税になるような特殊ケースになります。

特殊ケースの場合は、その暦年中に提出すれば、簡易課税が適用されますが、このブログのケースでは、特殊ケースではないので、令和4年中に提出しなければアウト、令和5年は強制的に原則で消費税の計算をすることになります。

勘違いしやすい

消費税が始まる年に届出すればいいじゃないのと勘違いしやすいので注意が必要です。

これは、税理士でもミスをすることがあるところで、損害賠償の対象になるケースも実際にあります。

本職でもミスをしやすいので、一般の納税者の方はなおさら注意していただく必要があると思います。

まとめ

売上1,000万円を超えるというのは、自営業者の方にとっては、一つの目標だと思います。

ただ、消費税については、2年後ではなく次の年から行動しておく必要があります。

税金の届出書は、1日でも遅れるとそれが認められることはほぼありません。

税理士をつけずに、ご自身で申告されておられる自営業者の方は特に注意してください。

息子&娘(5歳3ヶ月&1歳3ヶ月)の成長日記

あま咲コインが子供に1万円ずつ支給されました。

早速、子供用のダウンジャケットを購入したのですが、息子は真っ赤なジャケットを選んだようです。

とてもよく似合っていました。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

前走の私が直接対応させていただきます!!

既婚で、8歳の男の子と4歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら