ども、税法大学院合格コンサルタントのTOMOYUKI![]() Twitterやで。

Twitterやで。

今回は、姫路の相続専門の税理士事務所で働く秋山さんに、メルマガ特典の「税理士免除大学院入試対策スタートアップ講座」をzoomにて受講頂き、最後に、質疑応答をしましたので、その模様を動画付きで紹介させて頂きます。

「動画はこちらから視聴頂けます」約12分の動画になります。

目次

Q、受験科目が小論文のみの大学院は徹底的に避けるべきなのか。

【スライド7枚目を公開】

a、入った後のカリキュラムの負担が大きいので、勤務状況などに応じて対応すべきです。

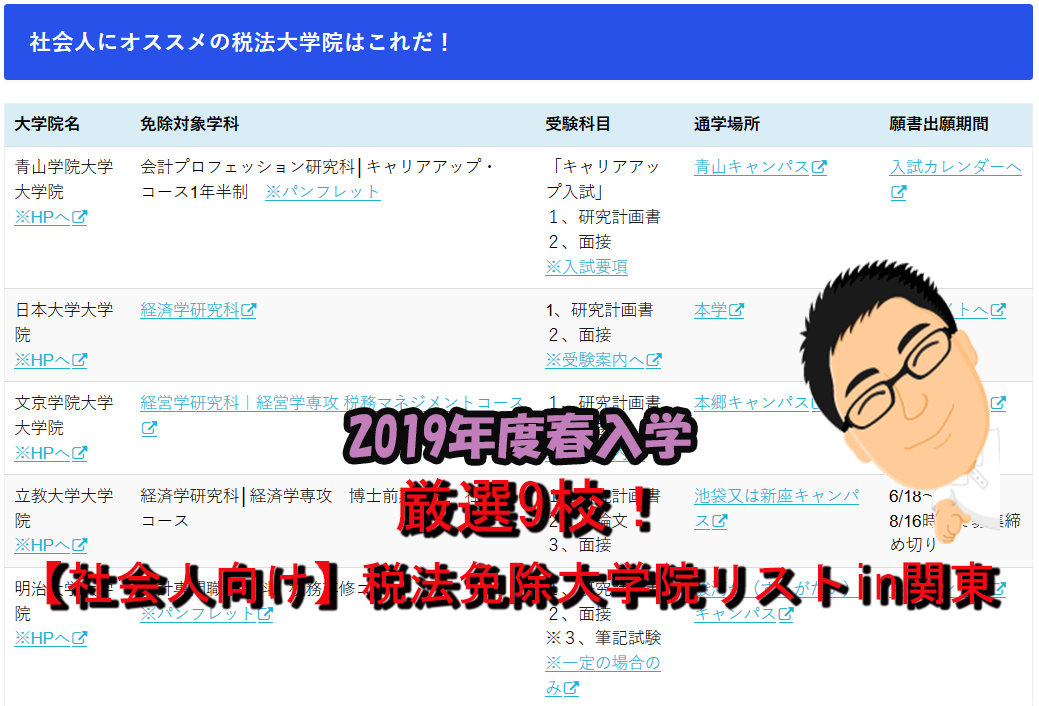

それができない場合自分で探すしかありません。ただ、社会人にとっては通勤が出来るかということは非常に重要なポイントになります。行きたい大学院に小論文しかなければ受けるしかないと思いますが、単位の取得や卒論の認定が厳しい可能性が高いと思いますので、働きながら通学するのは厳しいのではないかと思います。

さらに、働きながら大学院に行って税理士試験も何科目か残っているという状況であれば、全ての両立は相当厳しくなると思います。

なので、徹底的にさけるのではなく、状況に応じた対応をする必要があります。

Q、受験科目に小論文のないところの方が合格率は高いということでしょうか?

a、研究計画書は具体的な対策を取れるので、合格率を上げやすい

社会人でも対策を立てやすい受験科目を選定しているということは、その教授は社会人に対する配慮をしてくださる教授が多いのではないかと思います。

小論文は対策が立てにくく点数も取りづらいです。

そのような試験は総じて勉強時間が多くなります。

例えば私の実体験ですが、事前に試験範囲について「会社法について出題します」というような小論文の課題があったのですが、会社法は979条あります。

979条ある会社法の対策にどれほどの時間を要するのかということです。

相続税でしたら条文も100以下ですよね。

対策するのは時間と労力を使うことになります。

そのような問題を受験生に求めてくる教授がどんな授業を行うと思いますか?

修士論文についても高い完成度を求めてくると想像出来ます。

卒業生の生の声を聞くことが出来ない場合は、事前に得られる情報から考えていくしかないです。

大学院に入って実際に様々な方の話を聞いていると受験科目に入学後の予測ができるのかなと考えています。

受験科目は受験生を見る方法となっているので、受験生をより見ようとしているところは社会人という状況を考慮して「税法免除」という先にある未来を見据えたカリキュラムになっていると思います。

修士論文の免除しやすいようになっていると思います。

Q、相続のテーマで研究計画書を書いて、教授の専門が所得税だった面接ではじかれるのか?

仮に私が相続税のテーマの研究計画書を書き上げて合格したとします。

そして、入学後に私を担当してくれる教授が全く違う所得税法のみを研究している方だった場合は、研究計画書とのミスマッチが生じるわけですが、その点で面接とかではじかれるというようなことはないのでしょうか?

【スライド13枚目を公開】

a、修士論文は教授の助手をするということではないので、教授の専門と違うからといってはじかれません。※補足あり

例えば所得税専門の教授がいてゼミの定員が6人だとしたときに、6人全員が所得税をテーマにしているということはあり得ません。

最終的に修士論文を発表するときに、所得税ばかり発表されてもテーマが被る可能性があります。

所得税は確かに多いのですが、人気のあるテーマは決まってきますので、それよりは「所得税」「法人税」「消費税」「相続税」とあった方が修士論文の発表の際に都合がいいと言えます。

修士論文ですが、これは基本的に世に出ず大学院にある論文集の中に差し込まれて一生を終えるというものです。

なので教授の助手として共に書き上げていく、というような性質のものではありません。

「税法免除」という2年後のゴールがありますので、専門性を突き詰めれるかといいますと、1年目は授業で終わって2年目は論文を書き上げます。

2年目も年度末の3月まで書くわけではなく12月まで、約9ヶ月で書き上げなければならないので新しいことどんどん学んでいくということは求められていません。

修士論文で求められていることは、これまで教授や実務家が執筆した租税の本を読み、そのような方の意見に最後少しだけ自分の意見を添えるというぐらいです。

逆に所得税の教授が、所得税しか見ませんと言っているような大学はちょっとどうかなと思います。

それこそ求められる修士論文のレベルが上がったりして、入学してからがしんどいのではないかなと私は思います。

Q、入学後にテーマの変更は可能か?

研究計画書の話と被りますが、入試で提出した研究計画書が私の場合は相続をテーマに書き上げたとして、在学中に全く違う他のテーマに興味が出てきた場合はテーマの変更はできるのでしょうか?

a、テーマ変更は可能です。

私の所属しているゼミでも、半分ぐらいの方はテーマを変えています。

なぜかと言いますと1年目の授業の中で、租税の勉強をします。

そうすると、興味のある範囲も変わってきますし、研究計画書で書こうと思っていたけど、実は自分の興味の範囲は研究計画書のテーマと違うところにあったというのもよくあることです。

勉強をやればやるほど他のところに興味も湧いてきますし、入学してからテーマが変わるというのは普通です。

ですので、研究計画書のテーマでそのまま修士論文で書き上げなければならないということはありません。

まとめ

今回のセミナーを通じて、税法大学院については知られていないことが多いと感じました。

中国の有名なことわざで「敵を知れば、百戦危うからず」があります。

税法大学院の攻略の仕方にも共通する言葉だと思います。

受験生のみなさんは、ぜひ情報収集に時間を掛けて下さい。

>>税法1科目取得は、大学院免除と組み合わせることで税理士資格取得へ

ものすごく近づきます。大学院関係の記事もぜひお読み下さい。

今回のセミナーは無料のオンライン通信ツールのzoomを使って行っています。

今回のお相手は姫路で相続税専門の税理士事務所で勤務されている秋山慧介さんとビデオセミナーで行っています。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

「【高校卒、専門学校卒の方必見】大卒でなくても税理士免除大学院に入学する方法」へ

『税理士免除大学院のカリキュラムと入学するために必要なことについての話』へ

『【社会人受験生必見】税理士免除大学院の具体的な対策方法!?』へ

『税理士免除大学院・研究計画書の書き方、7つのポイント!?』へ

『【税法初心者必見】税理士免除大学院、研究計画書のテーマの選び方』へ