がんばる税っ!

みつばち会計事務所の丸山です。

コロナの影響で事業者のみなさまは、大打撃を受けておられると思います。

いつ収束するか分からない状況で、過去に経験のないことです。

国も様々な経済対策をこうじています。

その中で、売上が下がった事業者について納税を1年間猶予することができる制度があります。

しかも、猶予を受けた税金には延滞税も課されないという特例になります。

今日は、納税の猶予を受けるために必要な『納税の猶予申請書』の書き方について緊急解説させていただきたいと思います。

納税が猶予されるだけで申告は必要になりますので、ご注意ください。

(例)3月決算の場合は、5月末までに申告書を作成して税額を確定させる必要があります。

前提条件

対象となる税金

所得税、法人税をはじめ、消費税などほとんどの税目について対象になります。

また、地方税も対象になります。

今回の動画では、消費税などの国税の納税を猶予するための届出書についての解説となります。

地方税については、各都道府県、市町村ごとに納税の猶予の申請方法が異なりますので、その申請方法に従って申請する必要があります。

対象となる事業者

2つの要件を満たすこと

●令和2年2月以降の任意の1ヶ月以上の期間が前年の期間の売上から20%減少していること

●一回の納税が困難と考えられること

1つ目の要件について補足ですが、事業を始めて1 年経っていないような場合ですが、その場合は、令和2年1月までの任意の期間と比較することが認められています。

また、年間の金額を按分した金額を前年の期間の売上と比較しても良いとされているので、対象者はかなり広いと思われます。

あと、フリーランスの方ももちろん対象になります。

次に、納税が困難と考えられることについてですが、こちらは資金繰りの状況次第ということですが、納税に苦労している時点で該当すると考えられるので、こちらの要件で特に気をつけなければいけないのは、売上が20%下がっているかどうかという点になります。

詳しくは、こちらをご確認ください。

『納税の猶予申請書』

なお、2020年4月22日現在、コロナの専用フォーマットが準備中となります。

閣議決定されてから簡易なフォーマットが提供される予定となりますので、もう少し猶予の申請については待つ必要があります。

なので、ここからは、専用フォーマットが公開される際の参考としてご視聴ください。

これが今回、コロナの特別措置の際に記載する『納税の猶予申請書』になります。

一見すると難しそうですが、そんなことはないので、この動画を見て記載できるようになっていただければ幸いです。

よく見ていただくと、災害とか被災という文字が書かれていますが、実はこのフォーマットというのは、地震などが起こった時に書く納税の猶予の書類になりますが、国税庁のホームページのコロナの特設ページにはこのフォーマットが置いてありますので、こちらを今回のコロナの納税の猶予の申請にも利用することになります。

なので、災害をコロナによる損失と読み替えながら記載をしていきます。

1番上には所轄の税務署の名前を記載します。

その下には、住所や氏名、法人の場合は本店の所在地や会社名、法人番号を記載します。

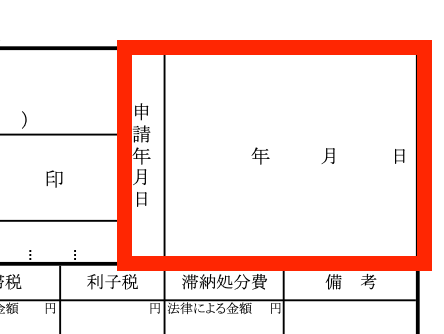

右側にいくと申請年月日が記載されています。

ここは、納期限の翌日になります。

例えば、3月決算で5月の末が申告期限の場合は、6月1日が申請年月日となり、そこから1年間納税の猶予を受けることができます。

あと、申告期限の延長の申請をして1ヶ月申告期限を伸ばしているような場合は、6月末が申告期限になるので、その場合は、7月1日が申請年月日となります。

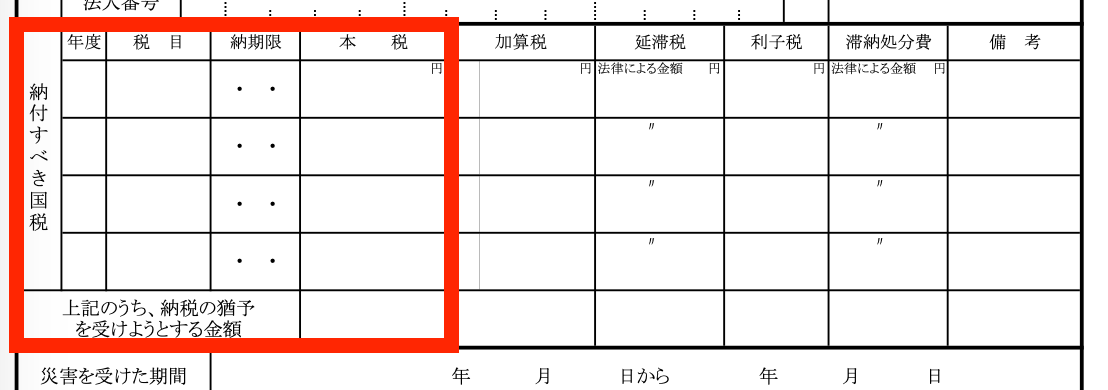

次に下に進むとこのように納付すべき国税という箇所が表示されます。

ここで、納税の猶予を受けたい国税について記載をします。

この申請書を提出する事業者の方は基本的には、これからの納税資金が足りないという方がほとんどかと思います。

赤枠の右については、納税の期限が既にきていてそれに対する加算税などについて納税の猶予を受けたいような少し特殊な場合になります。

なので、これから支払う税金について納税の猶予を受けたい場合は、この赤枠を埋めていくことになります。

特に、赤字であっても支払う必要のある消費税については1年間の猶予を受けることで資金繰りが改善する事業者の方も多いのではないかと思います。

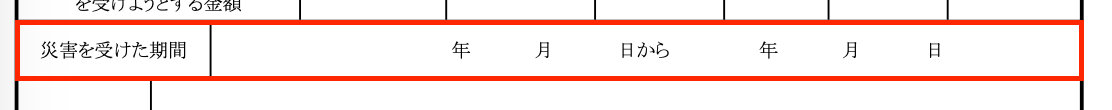

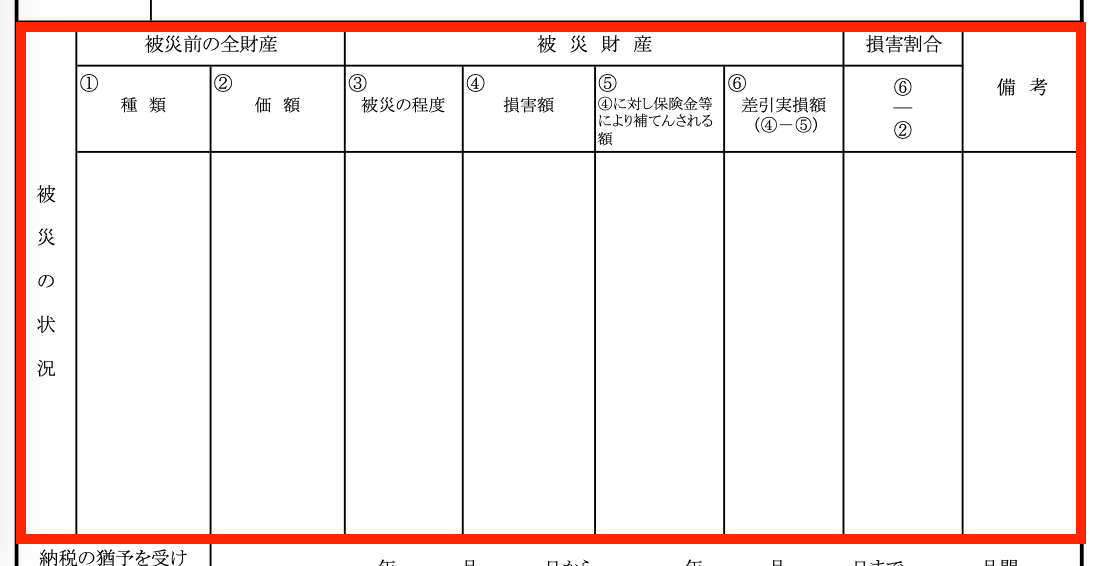

こちらが、災害の部分を読み替えないといけない期間になります。

今回の規定は、1ヶ月以上の期間で売上が下がったかどうかになります。

つまり、令和2年2月以降の期間で売上が下がった期間について記載することになります。

例えば、3月の売上が下がったのであれば、令和2年3月1日から令和2年3月31日になります。

こちらの申請書を提出すると、基本的にはその下がったことが分かる売上の資料や元帳の提出が求められると考えられますので、売上の減少が証明できる期間を記載することになります。

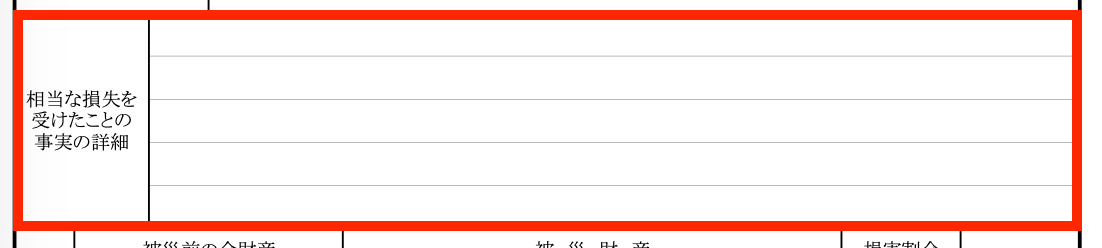

そして、ここについては、少し作文をしていただくような箇所になります。

つまり20%売上が下がった原因になります。

例えば、飲食店であればコロナによる客足の減少という記載が考えられ、その証明として別途、試算表を添付しますといった内容が考えられます。

こちらも、被災となっているので、今回の場合は読み替える必要がありますが、コロナの影響で財産がなくなったりしたわけではなく売上の減少になるかと思います。

なので、ここは記載は特に必要ないと考えらます。

ここら辺は、管轄する税務署の判断になりますが、とりあえずは空白で良いと思います。

最後は、納税の猶予を受けようとする期間になります。

資金繰りの目処がつく期間だけ猶予の期間を記載することになります。

始まりは、先ほど記載した申請年月日になります。

そして、終わりは納税の猶予を申請する一年以内の期間となります。

最長の期間を記載するなら、3月決算で申告期限の延長の申請を行っていない場合は、令和2年6月1日から令和3年5月31日となります。

まとめ

売上が20%以上減少していれば、納税の猶予を受けることができる。

この納税の猶予ではほとんどの税金が対象になる。

地方税は別に都道府県、市町村ごとに申請が別途必要になる。

フォーマットは災害の場合のものを使用するため、適宜読み替えて使用する。

編集後記

昨日は、息子の面倒をみながら家で在宅勤務していました。

今日は、法務局に印鑑証明を取りいき、税理士会のセミナーをオンラインで受講します。

息子(2歳7ヶ月)の成長日記

保育園を休んで昨日は私、今日は奥さんが自宅で見ています。

子供はなぜかは分かっていませんが、なんだか楽しそうにしています。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら