がんばる税っ!

みつばち会計事務所の丸山です。

持続化給付金の詳細情報が27日(月)に経済産業省から公表されましたね。

https://www.meti.go.jp/covid-19/jizokuka-kyufukin.html

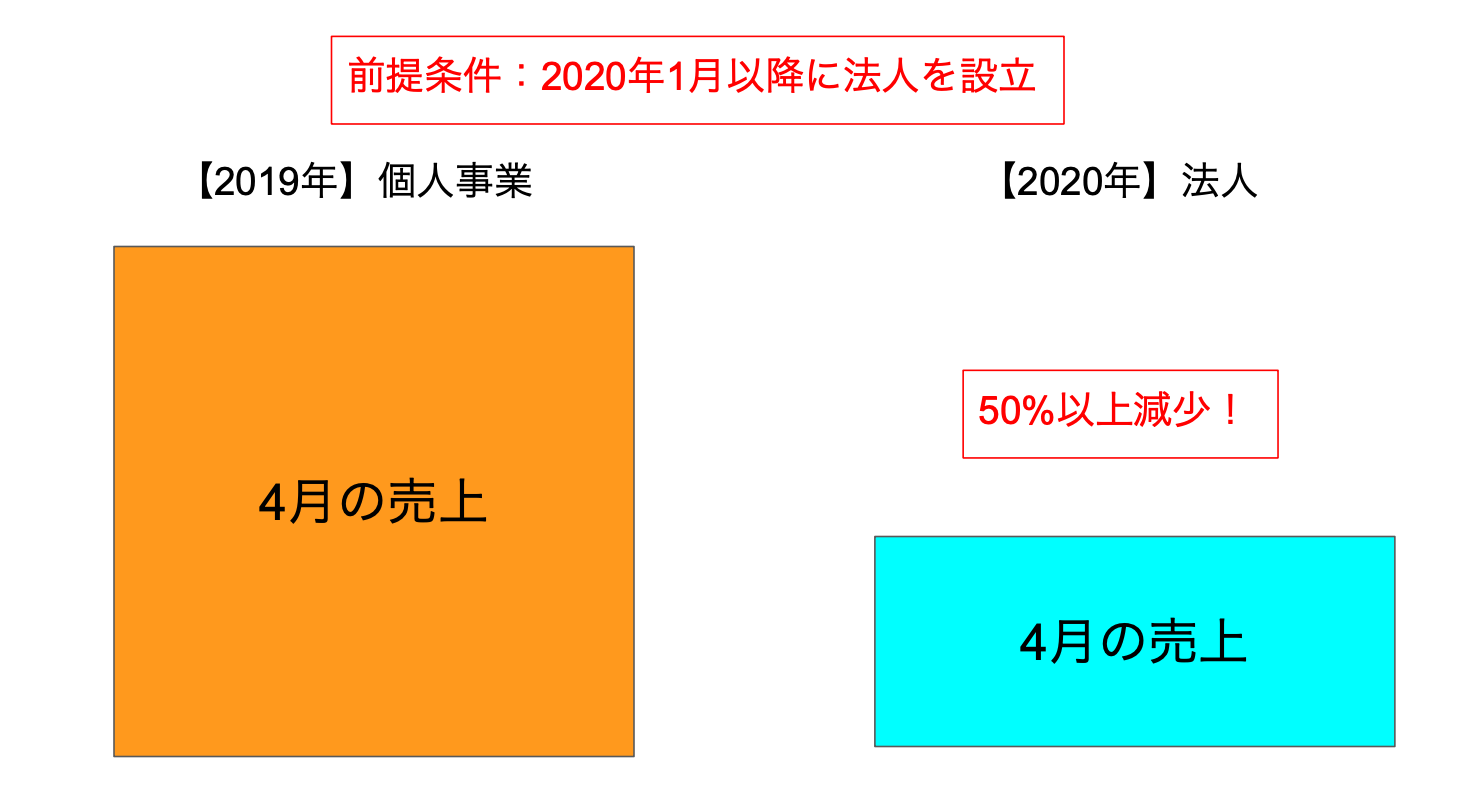

内容としては、事前に公表されていたように前年同月比で50%以上売上が減少していれば適用がされます。

ただ、前年に比べる月の売上が存在しない法人の場合はもらえないのだろうかという疑問もありました。

それについても特例という形で公表されていました。

今日は、その特例について解説したいと思います。

2つのパターン

前月の売上がないようなパターンは主に2つの場合が考えられます。

合併の場合の特例もあることはあるのですが、かなり特殊な場合なので、この動画での解説は割愛させていただきます。

2つの場合とは、元々個人事業を営んでいて新しく法人を設立した場合と、例えば、脱サラなどで一から創業した場合になります。

まず個人事業から2020年の1月以降に法人成りをした場合は、法人成り特例の対象になります。

ちなみに、2019年の12月までに設立した場合は、次に説明する特例の対象となります。

なので、2019年の10月に法人を設立した場合でも、2020年の4月の売上についてこの特例を適用の検討できるわけです。

法人成り特例

まずは、法人成り特例について詳しく見ていきたいと思います。

重複となりますが、こちらの制度は、2020年の1月以降に法人を設立した場合に適用ができる特例となります。

つまり、出来たてホヤホヤの法人ということです。

さらに、2019年に個人事業を営んでいて、確定申告書を提出していることが必要です。

イメージとしては、2019年の個人事業の売上と2020年の法人の売上を比較する必要があります。

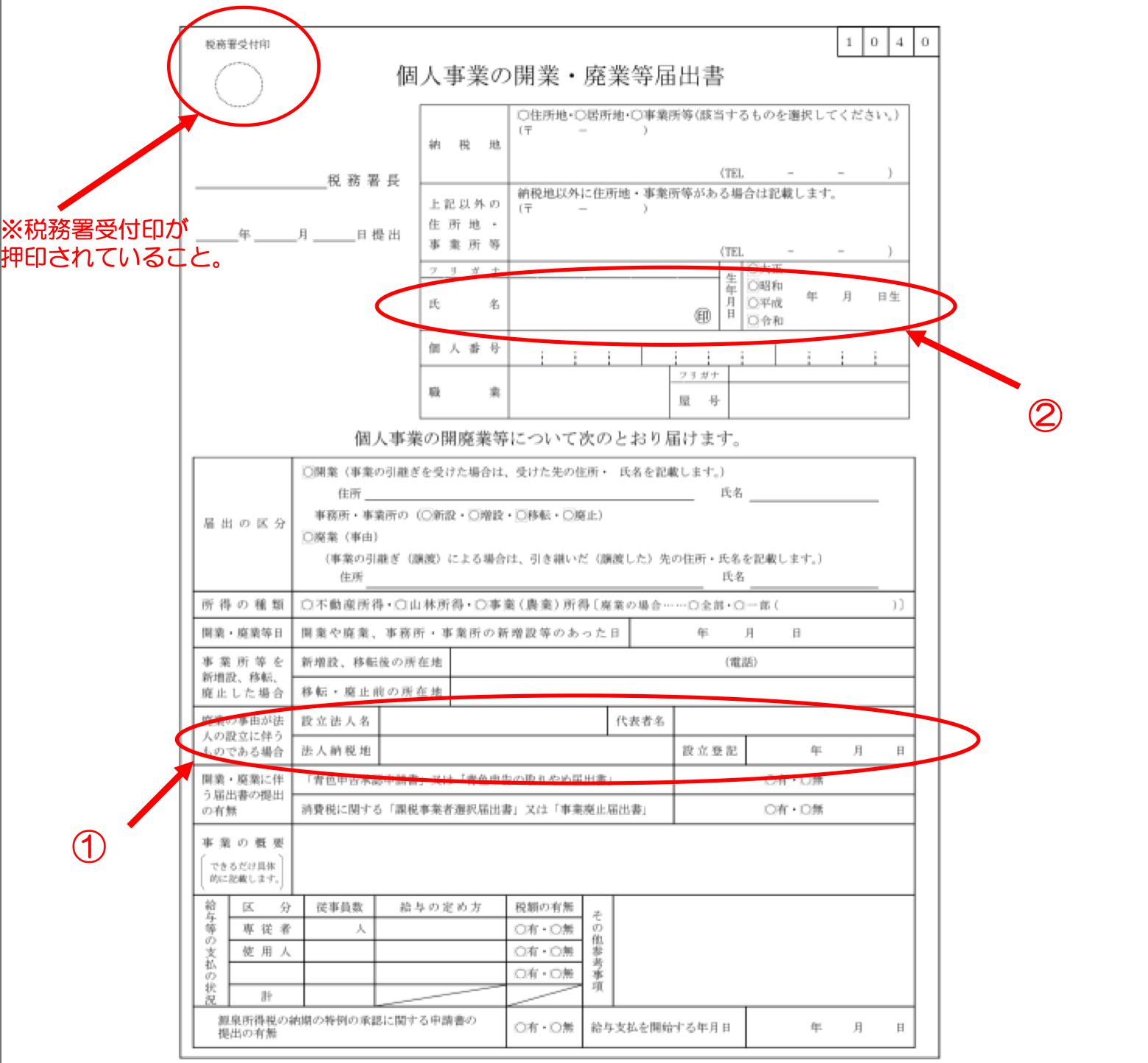

また、この特例を適用するため通常の申請書類の他に個人事業の廃業を証明する書類の提出が必要になります。

それがこちらの書類になります。

こちらは、個人事業の開業・廃業等届出書で、ここに記載した設立した法人名と個人事業主の氏名が設立した法人の法人名と代表者名と一致している必要があります。

ただ、こちらの書類を提出した場合は、個人の税務調査が来る確率が相対的に高くなると言われていますので、提出をする際はメリットデメリットを比較した上で提出を行う必要があります。

※所得税の調査ができる最終の年になるため、確認のために調査の確率が高くなると言われています。

プラスα、法人の設立届の控えと、個人の2019年の確定申告書の控えが必要になります。

必要書類をまとめると、こちらが必要になります。

1、個人事業者として提出した2019年分の確定申告書類

2、対象月の売上台帳等

3、通帳の写し

4、法人の設立届書

5、個人事業の開業・廃業届出書

6、履歴事項全部証明書

概要欄に経済産業省の分かりやすいページのリンクも貼っておきますので、申請を検討の場合はそちらをご参照ください。

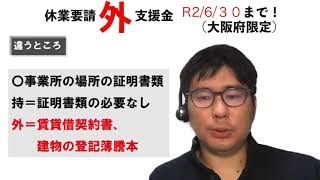

創業特例

次に創業特例を見ていきましょう。

2019年の間に法人を一から創業した場合に適用される特例になります。

厳密に言うと、履歴事項全部証明書に記載された会社設立の年月日が2019年中であることが要件になります。

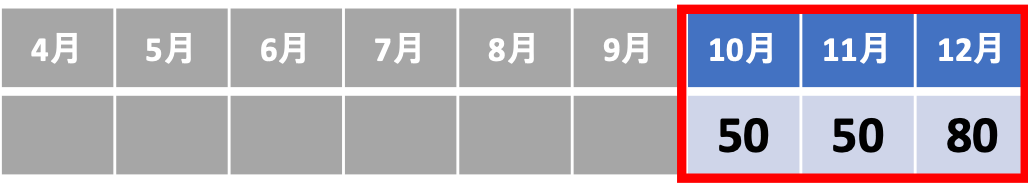

持続化給付金では、例えば2019年の10月に法人を設立したような場合が想定されています。

この場合、9月までは売上がないわけなので、コロナの影響で4月の売上が急激に減ったとしても去年の4月の売上がないことになります。

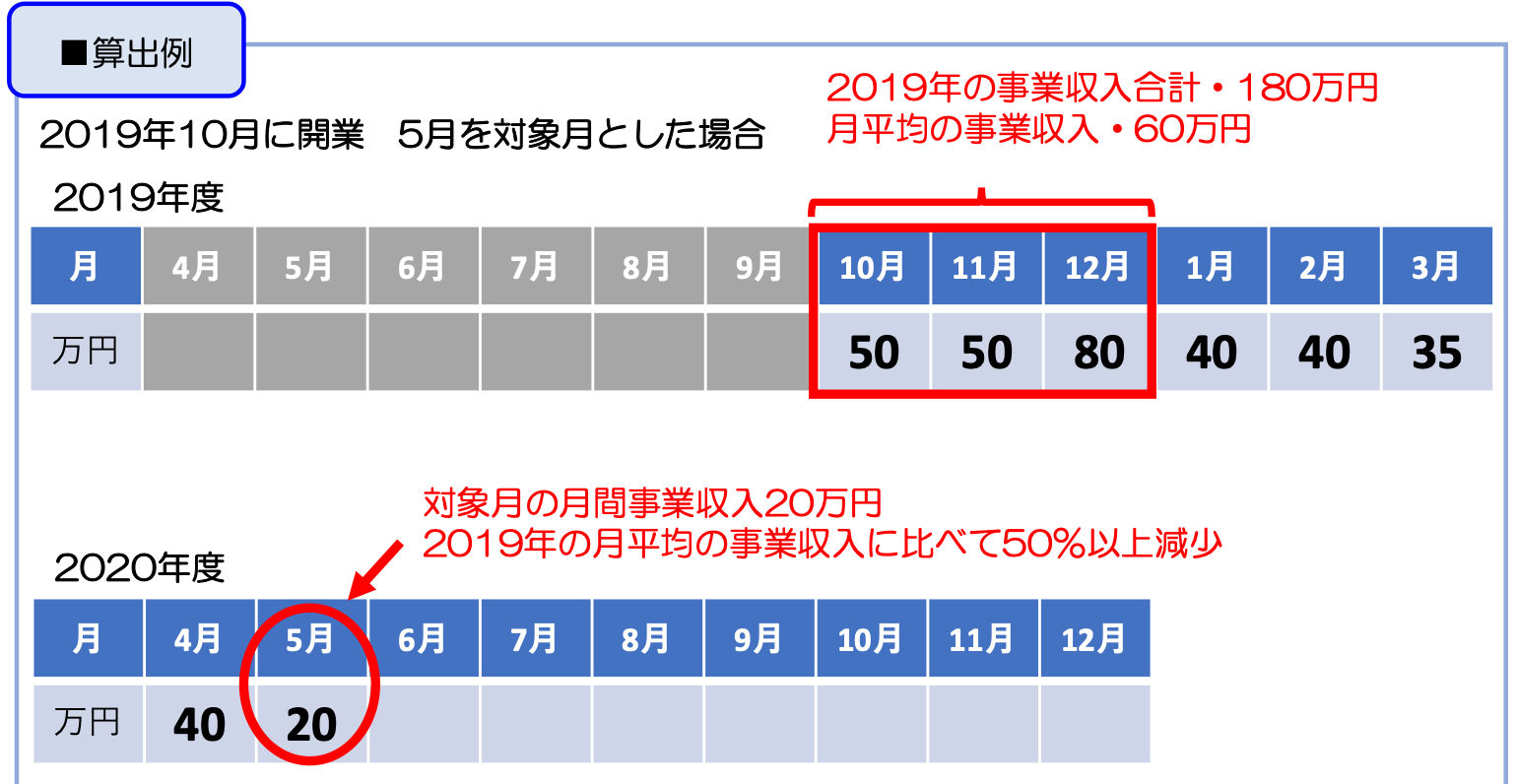

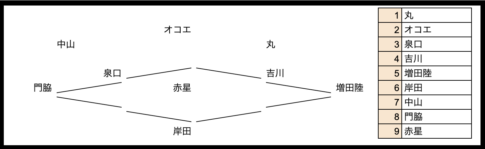

その場合、10月から12月までの売上の合計を月数で割って、ひと月平均と減少した月の売上を比較して50%以上減っているのであれば、今回の給付を受けることができます。

裏を返せば、2019年までに創業をしていない場合は、今回の給付の対象にはならないということです。

そして、この場合の給付金の計方法ですが、経済産業省のホームページではこのように説明されています。

180÷3×12-20×12= 480 > 200万円(上限額)

給付額 200万円

つまり、2019年の3ヶ月の売上を1年間のベースに直した上で、50%以上減少した月の売上をこれまた1年間のベースに直した差額が給付金となり、その上限が200万円となります。

最近、法人を設立されたような方については、給付が受けられる場合も多いのではないでしょうか。

最後に、必要書類を確認します。

1、対象月の属する事業年度の直前の事業年度の確定申告書類

2、対象月の売上台帳等

3、通帳の写し

4、履歴事項全部証明書

こちらは、法人成り特例に比べると必要書類は少なくなります。

1の確定申告書類については、図のような3月決算で4月の売上について申請を行う場合は、直前の期間の決算書となりますが、例えば9月決算の場合はまだ決算が到来していないような場合もあります。

そのような場合は、売上が分ける資料を提出する必要があるので、売上の総勘定元帳などを用意すれば対応が可能です。

今回、2つの特例について解説を行いました。

最後に、1つ注意点ですが、こちらの給付金は一度給付を受けると同じ会社では2度と給付を受けることができません。

そのため、4月で計算すると120万円だったけど、7月で計算すると200万円だったような場合でも、120万円の給付を受けるとそれで終わりです。

申請期間は、令和3年1月15日までになるので、事業資金に余裕があれば急いで申請をする必要はないと考えられます。

まとめ

法人の場合200万円の給付を受けることができますが、前年に比較する売上がなかった時が問題となります。

今回解説した法人成り特例と創業特例の場合、去年の法人の売上がなくても給付を貰える可能性があります。

特例によって給付を受ける場合は、要件を確認して、必要書類などを用意した上で申請を行いましょう。

編集後記

昨日は、セミナー資料が完成しました。GWの開催に向けて準備完了です。

今日は、本の執筆を進めたいと思います。あと、法人口座についても申請を進めて行きたいと思います。

息子(2歳8ヶ月)の成長日記

Huluで映画の冒頭で地球が出てきました。

そして、地球が回っていると言いました。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら