元データは、こちらより閲覧可能です。

本題

先日、個別の税務相談を受けた際ですが、「喫茶店のマスターが1,000万円以下の売上だったらインボイス関係ないよ」と言われました。

インボイスの勉強をされている方ならお分かりかと思いますが、大間違いですよね。

税理士以外の人が税務相談を受けることは、例え無償でも法律違反ですので、辞めましょう。(税理士法52条)

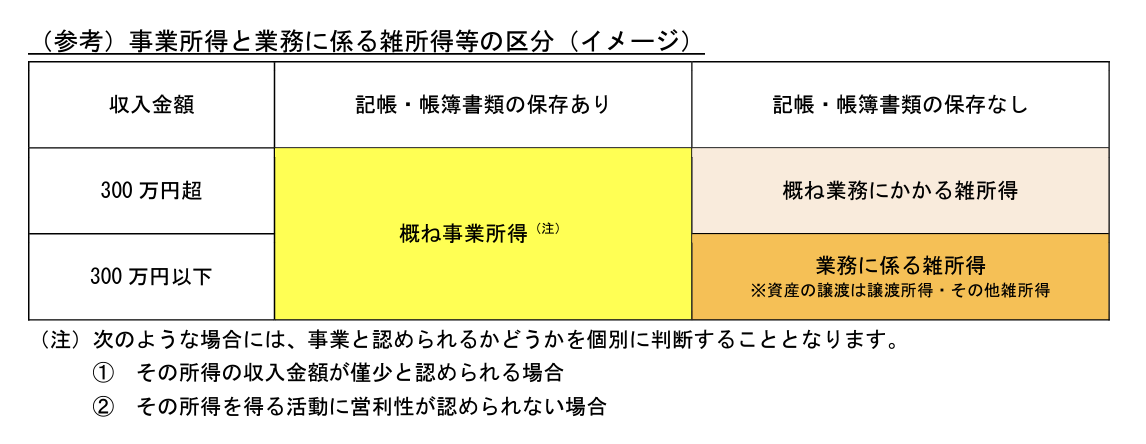

インボイスも大きな税金の改正ですが、300万円の通達も大きな改正になります。

この通達についても、自称コンサルタントが法律違反の行為をしているものだと思います。

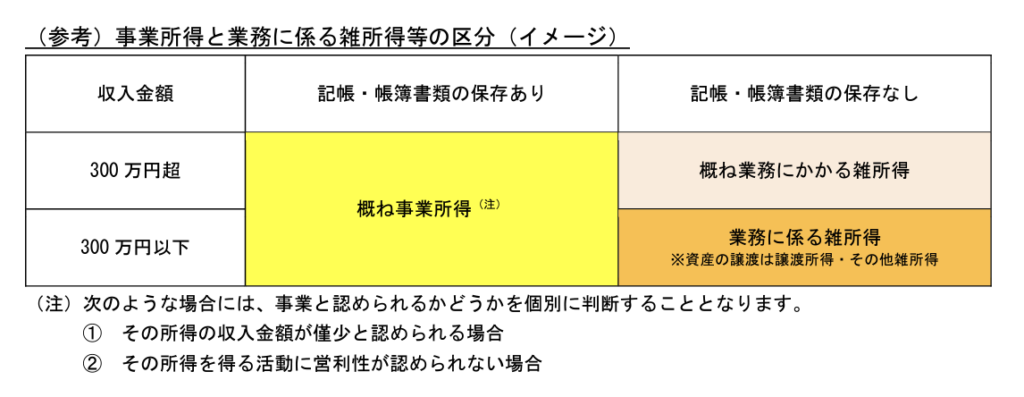

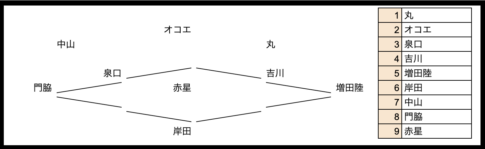

法律違反をしていても、正しいことを伝えていれば、まだ救いようはありますが、中には帳簿さえつければ売上が300万円以下でも大丈夫などという浅い知識で間違ったことを話す人もいると思うので、きちっと、国税庁の分かりやすい正しい図で簡単に解説をしたいと思います。

詳しい解説は、上記のこちらからをクリックしていただくと該当ページに飛びますので、そちらをご参照ください。

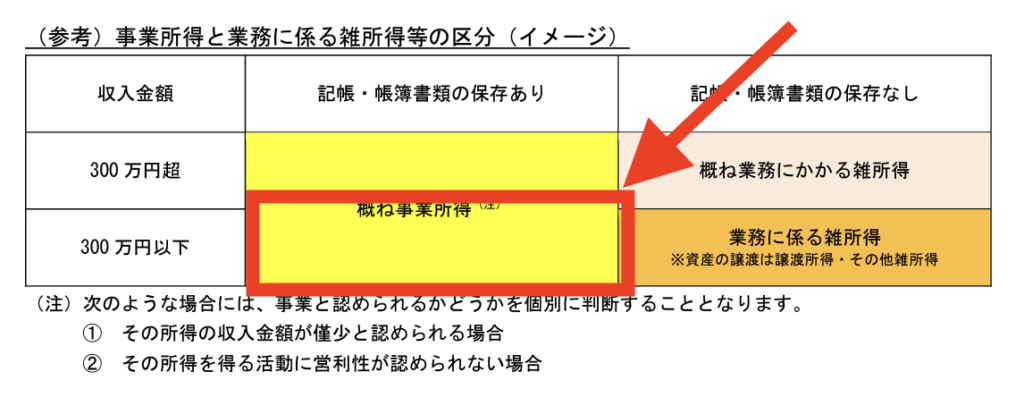

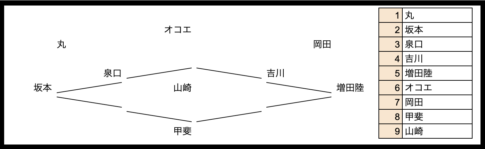

帳簿があれば300万円以下でも事業所得となるので、例えば、事業所得として副業を赤字申告すると事業所得の黄色の部分に該当してきます。

図の赤枠のところですね。

ただ、税法がややこしいのは、ただし書きになります。

ここがややこしいところで、ただし、次の場合は、事業所得になるかは個別に判断することになりますと続きます。

ここを読み飛ばしてしまうと、間違った判断をしてしまう可能性が多いにあるということです。

例外1 収入金額が僅少と認められる場合

例えば、その所得の収入金額が、例年、300万円以下で主たる収入に対する割合が10%未満の場合は、「僅少と認められる場合」に該当すると考えられます。

※「例年」とは、概ね3年程度の期間をいいます。

国税庁の資料の原文を持ってきました。

例示をあげると、年収500万円のサラリーマンが、売上50万円未満の副業を事業所得として申告している場合は、事業所得になりませんよと言っています。

なので、このような場合は、例え帳簿をつけたとしても事業所得にはならないということです。

例外2 営利性が認められない場合

その所得が例年赤字で、かつ、赤字を解消するための取組を実施していない場合は、「営利性が認められない場合」に該当すると考えられます ※「赤字を解消するための取組を実施していない」とは、収入を増加させる、あるいは所得を黒字にするための営業活動等を実施していない場合をいいます。

またまた、国税庁の資料の原文を持ってきました。

こちらは、少し抽象的な例示となっていますが、要は、赤字で2年も3年もほったらかしの副業は、それは事業と言えませんよねと言っていると解釈するのが妥当です。

帳簿をつけることで、広告宣伝費とか交際費などの増加で副業に関する経費を国に申告していくわけなので、もしかすると、赤字の解消の動きがないとして税務署からのお尋ねのようなものが個別に届くことになるのかもしれませんね。

まとめ

副業300万円の通達ですが、なかなか複雑です。

帳簿をつけても、例外1と例外2に該当しないか確認をしながら、確定申告を行うようにしてください。

息子&娘(5歳2ヶ月&1歳2ヶ月)の成長日記

息子に、缶バッチを保育園のカバンにつけてとお願いされ、ちょうどワッペンがある部分につけるように指示されました。

なぜと聞くと、〇〇くんに新しいカバンに変わったと思わせるためだそうです。

今度から、なぜと聞くことを辞めようかなと思いました。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら