私は、大学院の入試対策向けにABC コンサルサービスを行なっています。

このサービスでは、消費税の増税に伴いホームページ上で 以下のような 注意書きを入れていました。

この度令和元年10月度から消費税率8%から10%へ引き上げられることになりました。

2019年10月1日(火)以降のご依頼分につきましては10%での消費税加算となってしまいますので、ご依頼を検討されている方はおホームページ上部の問い合わせボタンからご連絡頂くようお願い致します。

今後とも変わらぬご愛顧のほど賜りますようよろしくお願い申し上げます。

今回、実際にあったご依頼で 9月中にお問い合わせをいただいて、私は返信でサービスの内容を送っていたのですが、そのメールがお客様のメールフォルダでいつも使わない場所に入っていたため確認が今日になってしまったということで、本日請求書発行のご依頼をいただきました。

8%適用時の総額で請求することに。

いつもであれば、消費税の税率に従って請求書を発行してご入金を頂きコンサルサービスをスタートするのですが、今回は増税で消費税は10%に変わります。

コンサルサービスというのは物を売ってるわけでもなくサービスの提供になります。

そのため適用される消費税の税率は役務の完了した日であるので間違いなく10%が適用されます。

しかし、コンサルサービスというのは お互いの信頼関係 がないと成立しないサービス であると私は考えていますので、今回はコンサルの料金を8%の時の 料金に据え置きして請求書を発行することにしました。

2%分は転嫁できていないことになりますが、 サービスを始める前から不信感を抱かれるのは、最終的なサービス 提供に支障をきたすというふうに考えたので私の判断で総額を8%の税率で計算した時のままとすることにしました。

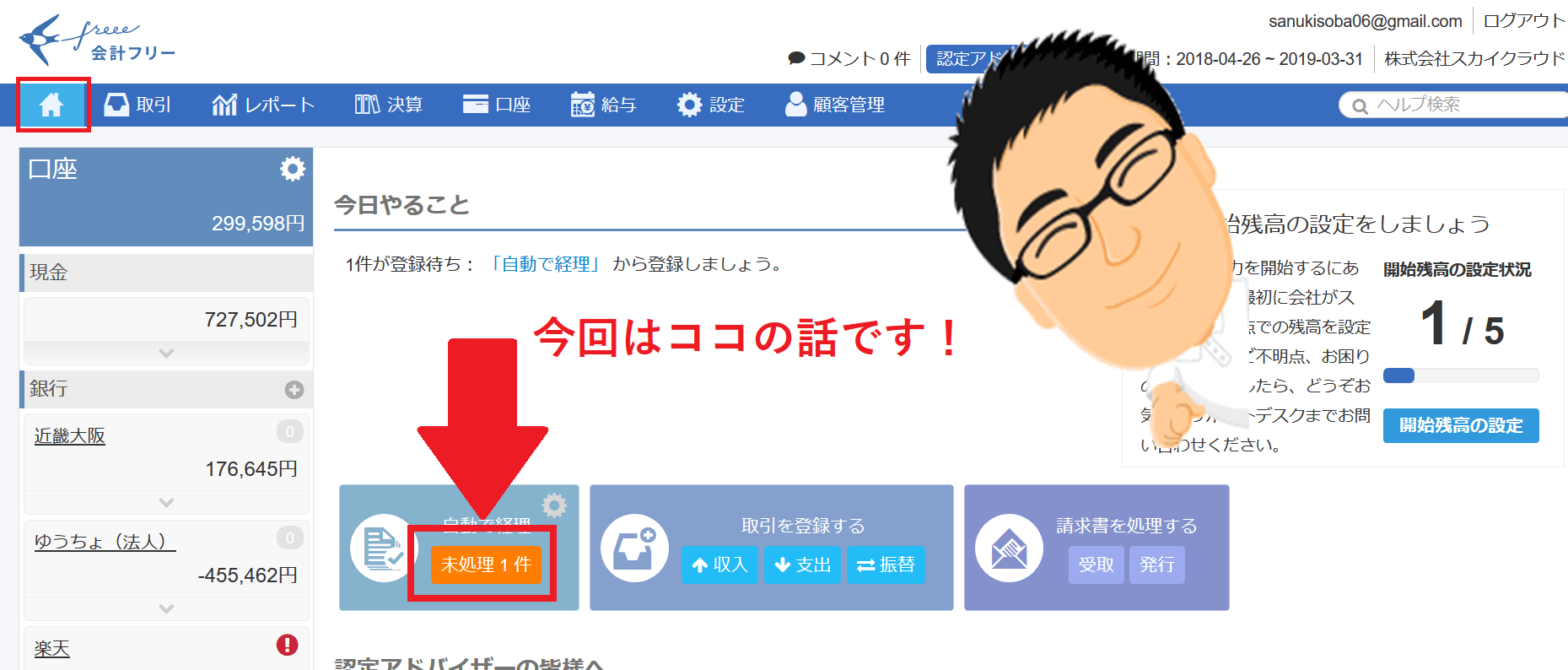

freeeでの操作

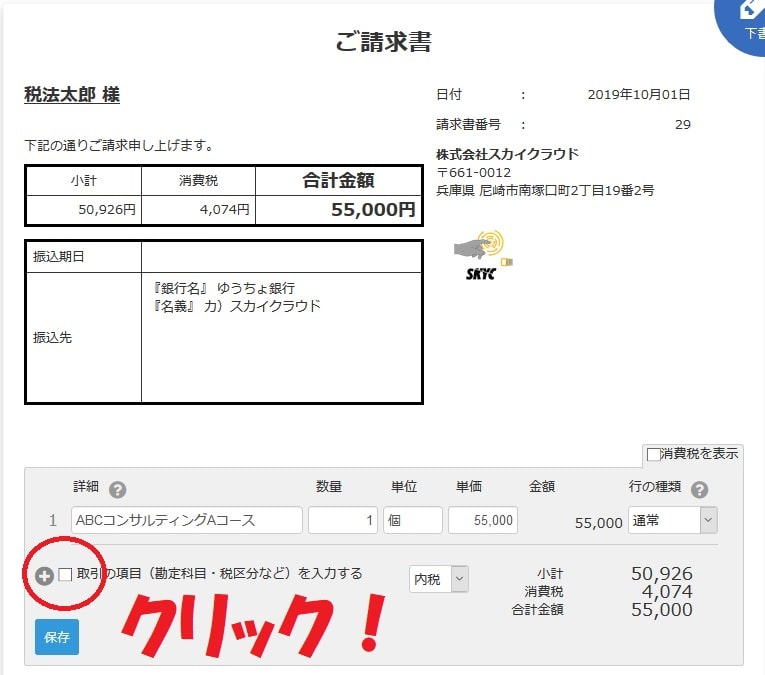

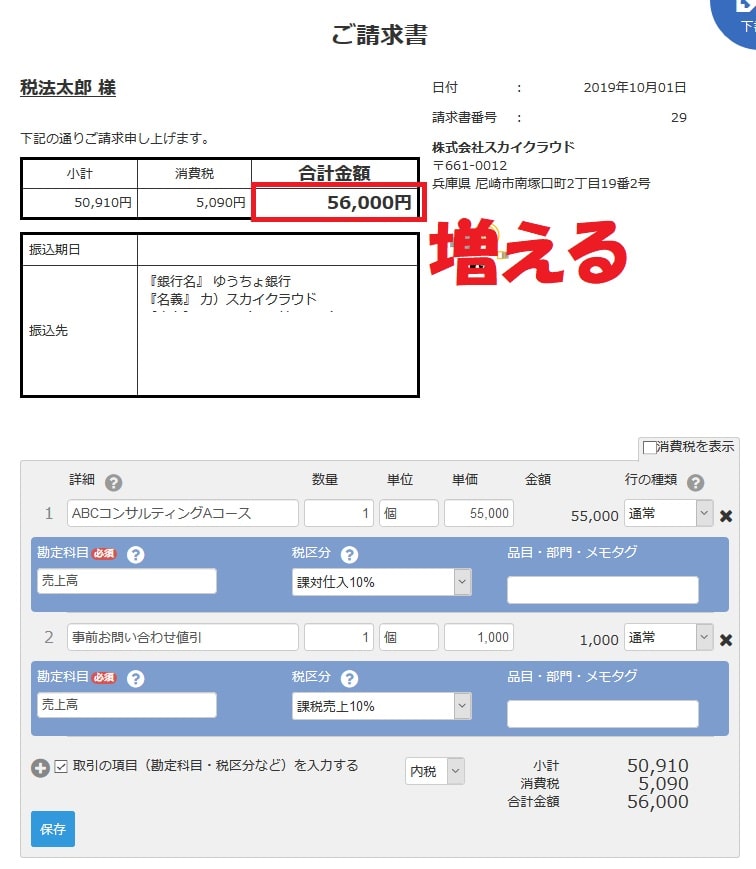

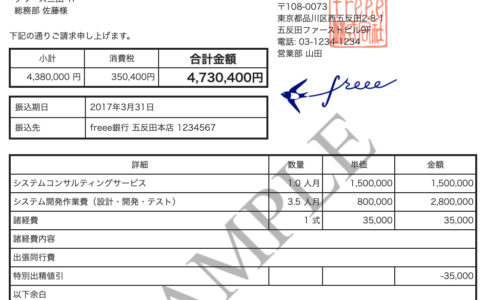

freeeで請求書を作れるのですが、私は一旦 10%の税率で 総額計算した請求書を発行しようとしてしましたので初めに総額だけを変えると以下のような表示になってしまいました。

つまり、消費税は8%計算でされていて総額だけ 55000円となる形の請求書です。

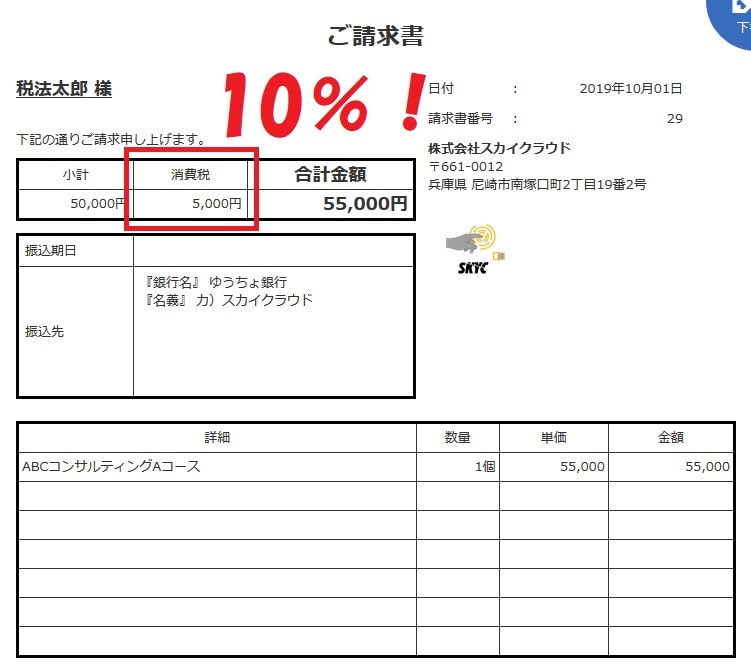

もし、10%で計算された場合は5万円の消費税に対して計算されるので5000円のはずです。

それが今回は4,074円の金額になってしまっています。

これを変更するには、【取引の項目(勘定科目・税区分など)を入力する】にチェックを入れます。

すると、勘定科目と税区分が表示されます。

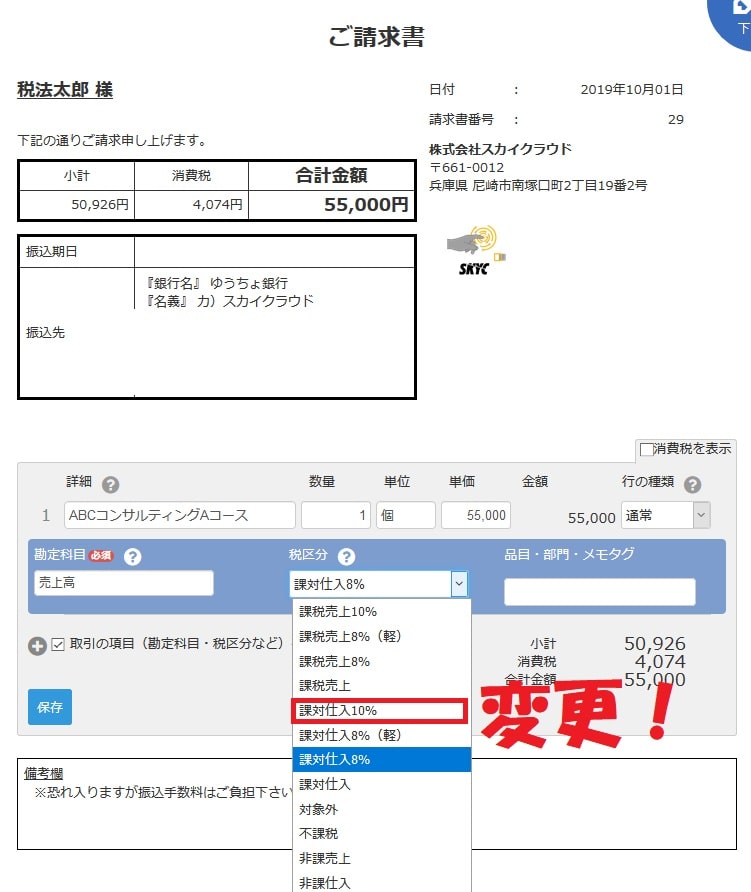

これが、実際に請求書発行をした時にfreeeの仕訳に反映される内容になります。

ここの税区分を10%に変えてあがます。

そうすると、5000円の消費税が自動的に表示されます。

普通であれば、このままで いいかと思いましたが、今回はメールフォルダの振り分けという不可抗力なので請求させて頂く金額を8%の時の54000円にすると決めました。

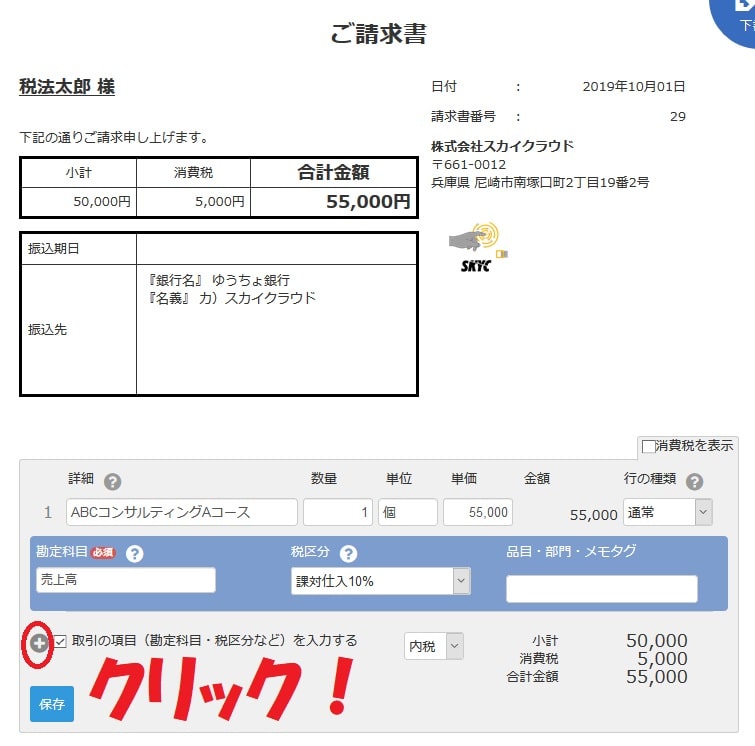

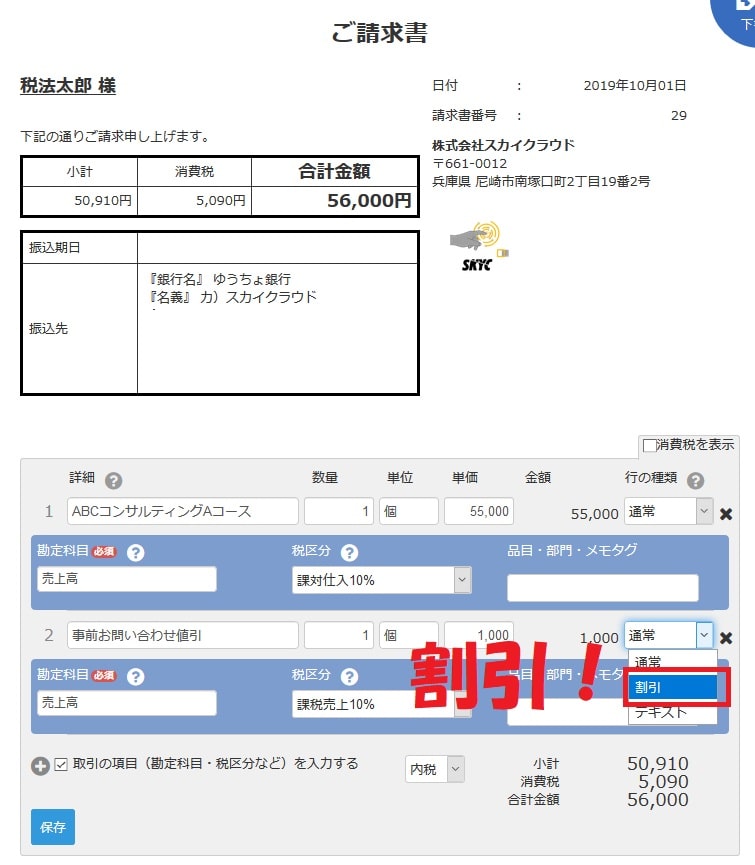

そこで、値引きを入れることにします。

値引きの名目については、なんでも良かったのですが『事前お問い合わせ値引』という形にしました。

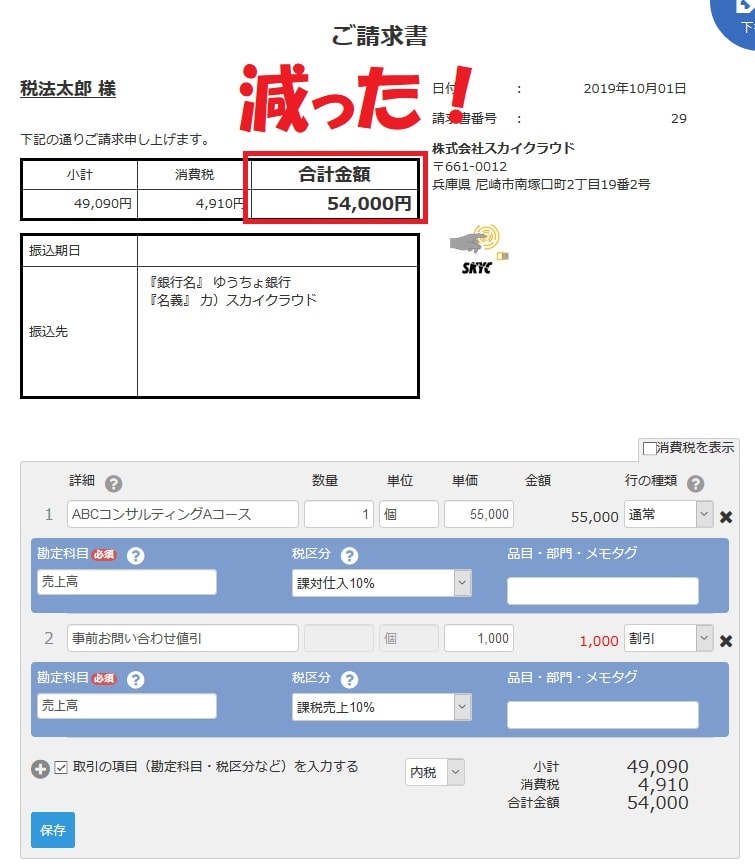

結局は、総額の請求を54000円にしたいというところなので、値引きしたい1000円を入れます。

ここでご注意いただきたいのは請求書上では マイナス1000円としても、それは入力できないということです。

値引をいれたい場合は、右側にある割引をクリックします。

すると、合計金額は54000円となりますので、これで請求書発行すれば54000円の10%の消費税で計算 されることになります。

実務上の値引の処理

簿記を勉強したての人は、【売上値引き】という勘定科目を使わなくていいのかというよう 考えを持たれる方がいると思います。

その考えは正しい方です。

しかし、実務上で 事前に値引きをする場合は、よっほどのことがない限り勘定科目を二つ作るのは煩雑になるため【売上高】のマイナスでも処理してしまいます。

これは、税務署の通達にも認められてる処理になります。

こうしておくことで、コンサルを受けていくいただく方は、モヤモヤした 気持ちもなく気持ちよくサービスを受講いただけると思います。

増税というのは国で決まったことで、実際に負担するのは消費者の方なので不測の事態には出来るだけ対応したいというのが1人会社の私の思うところです。

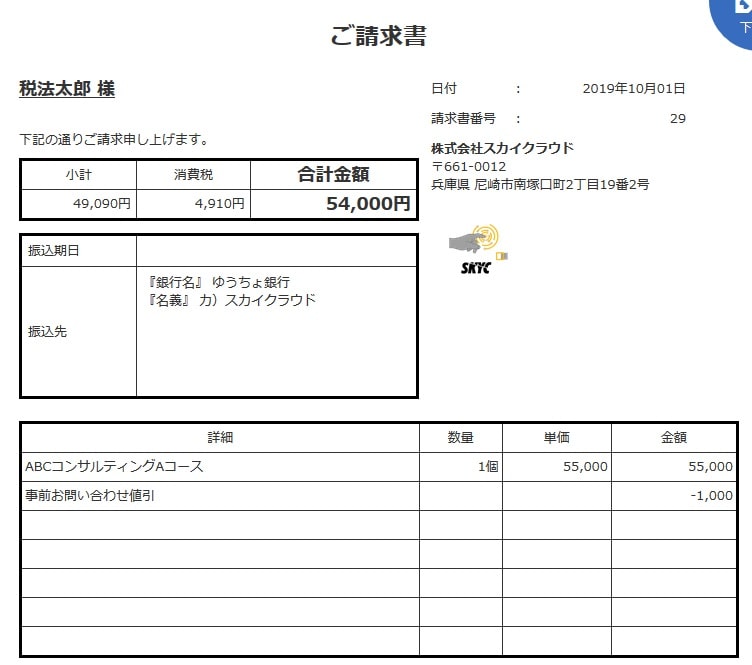

完成した請求書はこちら

上記でお伝えした通達下に番号とともに貼っておきますのでぜひ参考にしてください。

基本通達14-1-8(消費税)

事業者が、売上げに係る対価の返還等(免税事業者であった課税期間において行った課税資産の譲渡等に係るものを除く。以下14-1-8において同じ。)を行った場合において、当該課税期間に国内において行った課税資産の譲渡等の金額から当該売上げに係る対価の返還等の金額を控除する経理処理を継続して行っているときは、これを認める。

『国税庁HPより引用』

まとめ

8%から10%に上がることで、増税前後はどちらの税額を使って請求するのか微妙な場合というのが出てくる。

これは私の考えですが、負担するのはあくまで消費者なので 消費者の方が気持ちよく 買っていただけるような金額で請求するのが一番いいと思っています。

会社が負担した2%分は商品を買ってくれた人が満足してまた別の人を紹介してくれたらすぐペイできます。(たぶんw)

息子(2歳)の成長日記

ベビーカーやチャイルドシートのシートベルトを自分で締めようとします。

一日一新

税理士会の税理士証票伝達式へ参加

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら