本題

ミニマム法人の使い方

税理士も昔から活用しているミニマム法人ですが、使い方は色々あります。

- 株式を法人で運用

- 種類の違う事業の実施(税理士であれば記帳代行会社)

- 法人で借入

- 生命保険、医療保険を法人名義で加入

- 社用車の購入

- 旅費日当の設定

- 社宅の設定

うまく活用して、節税につなげているケースもあります。

そんなこんなで黒字が出たらどうすればいいのでしょうか。

普通に法人税を納めるだけでいいのかどうか、今日は、それを検証してみたいと思います。

配当で出した場合の税率

黒字が出たとして、配当として株主に剰余金を出した場合の税率について考えてみたいと思います。

法人は、利益が400万円、800万円区切りで税率が上がりますが、今回は最も低い400万円以下の税率である約22%だったとして計算してみます。

法人税が22%+10%(個人住民税)+α(所得税)▲12.8(配当控除)=20%+α(所得税の累進課税)

配当所得について、上場株式であれば税額を分離して所得税の計算が可能ですが、もちろんミニマム法人の配当は上場株式ではないため、普通に累進課税の所得税がかかります。

さらには、10%の住民税も掛かるので、法人税の他に所得税と住民税がプラスで課税されます。

しかし、これは2重課税と言われる課税形態となるため、配当控除というものが認めれていて、それが12.8%認められます。

すると、出てくるのが20%+α(所得税の累進課税)という数字になります。

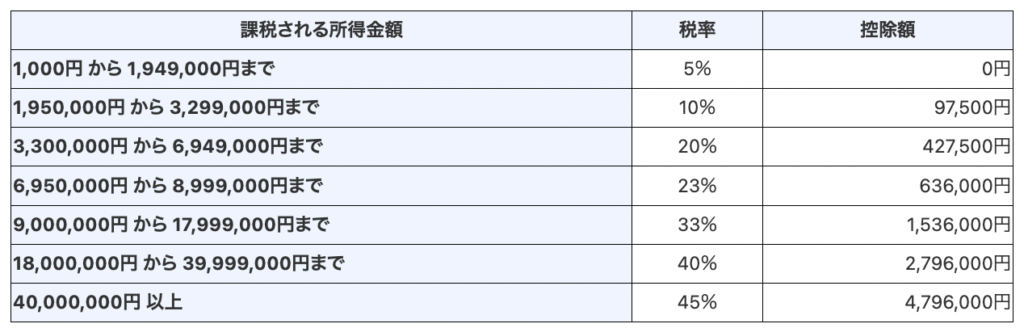

所得税の累進税率

所得税は、このように累進で税率が上がります。

その年の所得が高ければ、配当所得に掛かる税率も高くなります。

例えば、配当所得以外の所得で、500万円の所得があった場合、ここに配当として100万円受けた場合は、所得税率が20%になるので、この場合の配当した場合の税率は、上記の式のα(所得税の累進課税)に当てはめるとなんと、40%は税金で取られるということになります。

イチロー選手などの高額納税者が税金で半分持っていかれると話をしたりしていなかったりしますが、配当で出した場合、40%を税金で持っていかれてしまうので、配当を出すというのは考えものということになります。

賞与の設定

役員報酬を上げてしまったら、社会保険料が増えるので、ミニマム法人のメリットが活かせないようになります。

そこで、おすすめしたいのは賞与の設定になります。

詳しい説明は私の過去のブログによることとさせていただきますが、役員報酬をあげるよりもかなり社会保険料を抑えることができます。

社会保険料の支払いがなくなるわけではありませんが、社会保険料は全額、経費のような扱いで税金を下げる効果があるので、税金のように払い損ということはありません。

黒字が出たら出たで、色々と手段がありますが、配当で出すという選択肢は損をしてしまうことが多いと考えています。

まとめ

ミニマム法人で黒字が出た場合、配当で出してしまうと、20%+α(所得税の累進課税)の税金が取られてしまいます。

税率は、+α次第ですが、所得によっては50%を超える負担となります。

なので、ミニマム法人で黒字が出たら配当を出すというのは、損をする場合が多いと思います。

所得税と法人税について、社会保険料とは違い、経費にならないのが特徴なので、それなら賞与で一定の社会保険料を納める方がいい場合があります。

息子&娘(5歳7ヶ月&1歳7ヶ月)の成長日記

朝からチャンネル争いをしています。

娘は、おかあさんと一緒をみたいのですが、息子はマイクラなどのYouTubeをみたいのです。

娘は泣き叫んで抵抗するので、iPadでおかあさんと一緒を見せてあげます。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら