まいどおおきに!

株式会社スカイクラウドのTOMOYUKIです。

肌寒い季節になってきてもうすぐクリスマスかなと思っていたら、お馴染みの年末調整の時期です。

会社の経理は毎年の法改正に伴って従業員さんに案内を掛けないといけませんので大変ではないでしょうか。

さらに、個人情報の塊のマイナンバーの取扱いは特に慎重になると思います。

今回は、そのマイナンバーの記載をいかにしたら省略が出来るのかについて記事にしました。

但し、サラリーマンの方は会社の指示に従うようにして下さい。

あくまで、会社の経理の方向けの記事になりますのであしからず。

目次

年末調整におけるマイナンバーの取扱い

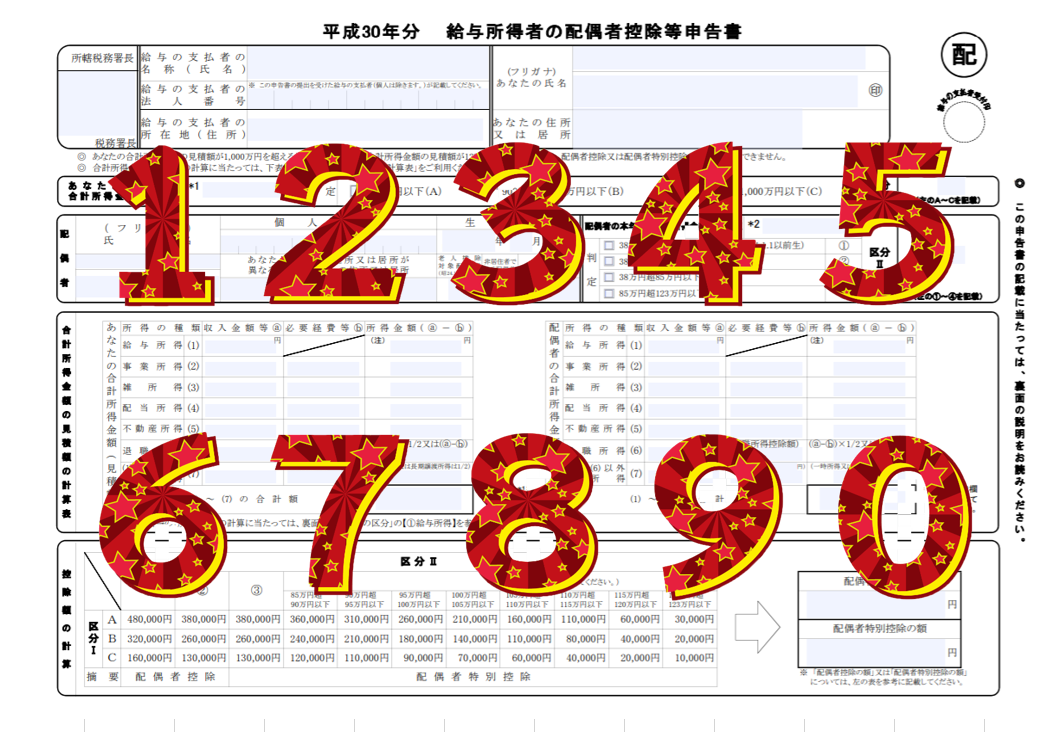

平成30年度に会社が従業員から受け取る書類

平成29年度から比べて、会社が年末調整において従業員から受け取る書類は、1つ増えました。

その増えた書類とは、「 平成30年分給与所得者の配偶者控除等申告書 」になります。

これは、平成29年度に法改正され所得税改正の目玉の1つである配偶者控除の改正による影響になります。

ちなみに、年末調整の際に会社が従業員から受け取る書類は以下のものになります。

●平成30年分給与所得者の保険料控除申告書

●平成30年分給与所得者の配偶者控除等申告書

●住宅借入金等特別控除申告書(※住宅ローンがあり、入居2年目以降の場合)

配偶者控除の改正で得する人、損する人

1.世帯主の所得900万円以下、配偶者の年収103万円以下

→今までと変わらず

2.世帯主の所得900万円以下、配偶者の年収103万円超201万5,999円以下

→減税

3.世帯主の所得900万円超、配偶者の年収103万円以下

→増税

4.世帯主の所得1,000万円超

→控除なし

(出所)トクバイニュース「配偶者控除とは–2018年改正点や改正後減税・増税になる場合を解説」

今回の改正では、提出者の所得が900万円を超える世帯に税金の負担増を求めるものとなっているようである。

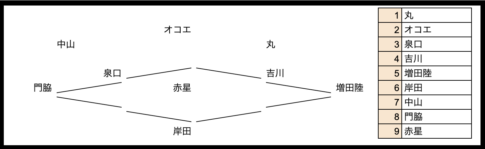

マイナンバーが要求されている書類は扶養控除申告書、配偶者控除等申告書の2つ

個人情報の塊のマイナンバーですが、その記載が要求されている書類は、「扶養控除(異動)申告書」と「配偶者控除等申告書」の2つになります。

「扶養控除(異動)申告書」は実務面では マル扶 と呼ばれ、この書類の提出を条件に月々徴収される源泉所得税が安く計算されています。

なので、マル扶は毎年必ず提出し、そこにはマイナンバーの記載が要求されています。

そして、今回新たな提出書類に加わった配偶者控除等申告書には、 配偶者のマイナンバーのみが要求 されています。

マイナンバーが省略できる場合

帳簿を保管すれば、マイナンバーを省略できる

まず、マイナンバーを省略する方法を見ていきましょう。

省略できる条件は、 マイナンバーを社内で管理するための帳簿 の作成が必要になります。

そして、この帳簿とは、以下の記載がされているものになります。

①扶養控除等申告書に記載されるべき提出者本人、控除対象となる配偶者、控除対象扶養親族等の氏名、住所及びマイナンバー(個人番号)

②帳簿の作成に当たり提出を受けた申告書の名称

③ ②の申告書の提出年月

国税庁HP「源泉所得税関係に関するFAQ Q1-3-3」

例えば、従業員に子供を生まれた場合、通常であれば「給与所得者の扶養控除(異動)申告書」が会社に提出されることになります。

そして、そこに記載されているであろう 子供のマイナンバーを帳簿に記入して保管 しておくことが最も望ましいやり方と考えられます。

帳簿の保管はパソコンでも可能

帳簿の保存とは、何か特別に定めがない場合は紙での保存を指します。

但し、例外として電磁的記録(FD、CD、DVD、サーバー等)への保存も可能となっています。

そのためには、電磁的記録への保存をしようとする日の3か月前までに税務署に申請をする必要があります。

国税庁HP「[手続名]国税関係帳簿の電磁的記録等による保存等の承認申請」参照

導入については、手間は削減されますが、情報が漏洩しないように社内での管理が徹底される必要があるでしょう。

平成30年分給与所得者の配偶者控除等申告書の配偶者

まるでパズルのような新様式の書類

あっ、毎年書いてる書類と思ったあなた、そんああなたは嘘つきです(笑)

この書類は、平成30年から新たに記載が義務付けられた書類になりますから。

まあ間違えてもしかたないですがね。

実務で毎年触れている私でもぱっと聞いただけでは分からなかったですから(笑)

簡単にどんな書類かと言うと、改正された配偶者控除の金額は、いままで配偶者の収入でしか計算されなかったんですが、平成30年からは、申告する人の所得が900万円を超えると配偶者控除が逓減するように変わったため、計算が複雑になりました。

ようするに、今まで1人の収入状況で計算できたのが、2人になったのでその計算をするだけの申告書が誕生したということです。

国税庁HP「No.1191 配偶者控除」参照

提出しなくてもいい条件から、提出すべき人が決まる!?

では、実際どのような人が提出することになるのでしょうか。

条件が複雑になったから、提出する書類が増えたのです。

なので、その書類の提出する人は、提出しなくていい人から逆説的に考えた方が分かりやすいです。

ズバリ、以下のいずれかに該当する人以外は提出をしないといけません。

●提出者の合計所得金額(見積額)が1,000万円(給与所得のみの場合は年収1,220万円)を超える場合

●配偶者の合計所得金額(見積額)が123万円(給与所得のみの場合は年収2,015,999円)を超える場合

もう一度言いますが、 上記のいずれかに該当しない人が提出しなければいけません。

ですので、イメージとしては、会社員で結婚されている方で配偶者がパートや時短で働いている人は全員提出が必要と考えて頂ければほぼほぼ間違いはないと思います。

まとめ

マイナンバーとは良くも悪くも末永いお付き合いをしていかないといけません。

そのためには、個人情報の塊であるマイナンバーが記載された書類を出来る限り減らすことが有効です。

社内でマイナンバーの一元管理をしていれば従業員さんが毎年マイナンバーを記載する手間も省け、会社がマイナンバー入りのデータを紛失するリスクも減らせるため手間の削減と情報漏洩防止の点で非常に有効と言えます。

ただ、データの管理方法についてはまだまだ紙が基本になりますのであしからず。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら