目次

本題

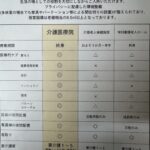

業界によっては経費をどちらが負担するのかは暗黙のルールというのが存在します。

元請けと下請けのどちらが負担するかとなった時に、下請けとなった場合は、そのルールに従う必要が少なからずあります。

ただ、初めてお付き合いする取引先のルールに戸惑うこともあると思います。

先日、以下のような相談を受けました。

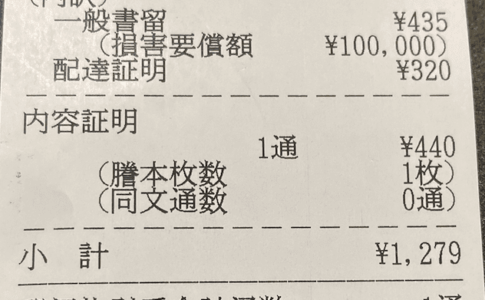

元請けの応援に行った際に、請求書の中に実費で掛かった高速代を明細に入れて請求を行ったところ、高速代の領収書をこちらにくださいと言われたとのことでした。

①下請けの会計処理の例

高速代を含め、掛かった経費を含めて請求書を送って売上として計上して、高速代については、旅費交通費などで経費にしておく。

①元請けの会計処理の例

元請けは、請求書の金額を支払って外注費などの科目で処理を行って終了。

上記で終われば、領収書の受け渡しなど必要がないのですが、その元請けからは以下のような業界の慣例があるので、高速代の領収書を送って欲しいと言われたとのことです。

②元請から言われた会計処理

請求書の金額を外注費として処理した上で、受け取った領収書でさらに旅費交通費を計上する。

②領収書を渡した場合の下請けの会計処理

請求書は、高速代を含めて請求を行うが、領収書を渡してしまったため高速代を経費として計上できないので、利益が増えてします。

③経済的利益の発生

これは元請け側に発生すると考えられますが、会社が無償で取引を行うことはないので、領収書を無償で貰うということは、受贈益が発生する可能性があります。

なので、元請けについては、1,000円の高速代の領収書を貰ったとしても、受贈益が1,000円同額発生すると考えられるため、もし税務調査が入った場合は、その点が指摘される可能性があります。

③経済的損失の証明は難しい

領収書を渡してしまった下請けについては、領収書がないため、基本的には経費にすることができません。

仮にクレジットの利用明細などで経費にしていたとしても、実態は元請けに経費を譲渡していることになります。

領収書の保管が経費計上の1つの要件となっているため、下請けの会社は、領収書がなければ経費にするのが困難となります。

④2重経費の疑いがある

次のような場合は問題があります。

③で、元請けは受贈益を計上せず、下請けは領収書を渡しているけど経費にしている場合です。

これは、1,000円の高速代を元請けと下請け両方で控除していることになるため、2重経費になってしまっている可能性が考えられます。

なので、元請けは必ず受贈益を計上しておかないと辻褄が合わなくなってしまいます。

まとめ

領収書を取引先に無償譲渡する行為というのは、2つの会社で経費に入ってしまう潜在的な可能性を秘めています。

税理士の立場でいくと、領収書を無償であげる行為というのは、無償譲渡で受贈益が発生する可能性があるため、取引が複雑になりますし、領収書を紛失するリスクもあるため、経理の手間が増えるだけで誰得な行為だと感じてしまいます。

本ブログ記事の無断転載はおやめください

息子&娘(8歳2ヶ月&4歳2ヶ月)の成長日記

息子がホラーのYouTubeを見て怖がって一緒に見るように誘ってきます。

怖かったら見なければと良いのにと思っていますw

雪女が出てきていたのですが、明らかに人だとと思うのですが、息子は怖がりながら楽しんで見ていました。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

前走の私が直接対応させていただきます!!

既婚で、8歳の男の子と4歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら