目次

本題

所得控除と税額控除

こちらは、確定申告書の雛形になります。

毎年多少形式は異なりますが、基本的な計算の骨組みは変わりません。

また、税金計算上の重要度も違います。

税金を計算する上で直接関係してくるのは、②③④の3つになります。

②は所得で、いくら稼いだかを示しています。

③は所得控除で、ここで、個人の状況に応じて②の所得からいくら差し引いて計算できるのかを計算します。

ふるさと納税というのは、②の寄付金控除の1種になります。

なので、ふるさと納税を行うと寄付金控除を受けることができます。

④は税額控除になります。

税額控除というのは、②から③を差し引いて計算した税額から、さらに差し引けるボーナス的な要素になります。

住宅ローン控除などが有名ですが、非常に節税という意味では効果を発揮します。

実は、ふるさと納税というのは、住民税の税額控除がメインとなる制度になります。

そして、ふるさと納税の限度額というのは、住民税の税額控除である住民税からの控除(特例分)と、所得控除である住民税からの控除(基本分)と、所得税の所得控除である寄附金控除の合計額で計算されることとなります。

税額控除(住民税)

ふるさと納税の限度額のメインとなる部分です。

住民税所得割額✖️20%

ふるさと納税の限度額計算は非常に複雑ですが、まずは、上記で求めた金額が基準の金額となります。

では、住民税所得割額とは何なのかですが、これは、確定申告書の以下の欄の金額に住民税の10%掛けた金額とほぼ一致します。

なので、この金額が例えば、500万円であれば、10%掛けて、さらに、20%を掛けると10万円となります。

所得控除

残りはおまけ的な部分になります。

こちらは所得控除になるため、それぞれの税率を反映して計算することになります。

住民税率

10%

所得税率

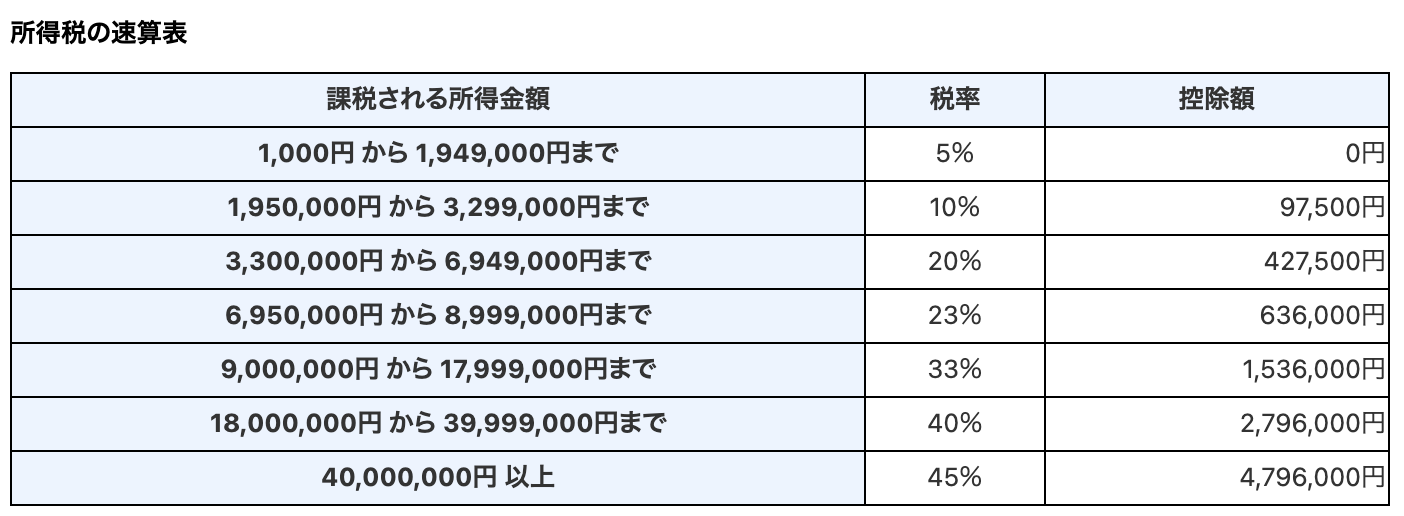

5%〜45%

所得税は、このように所得の金額によって税率が変わっています。

例えば、上記の赤枠の所得金額が500万円だった場合、20%の税率を使ってふるさと納税の限度額を計算することになります。

所得が500万円の場合

住民税と所得税を合わせた税率は30%になります。

ここでちょっとしたテクニックを使います。

先ほど、ふるさと納税の限度額のメインとなる住民税の税額控除について書きましたが、これは、特例計算になります。

先ほどの金額を以下の式を当てはめると大体の限度額が分かります。

住民税の税額控除➗(1ー0.1ー所得税率)

所得が500万円の場合、所得税率は20%ですので、0.7で割り算します。

すると以下のような計算になり、

10万円➗0.7= 約14万円と計算することができます。

※なお、上記の計算において説明を簡単にするため、2,000円の自己負担などの軽微な金額の影響を一切排除して解説しています。

少し不安な場合は、計算結果の少し少ない金額でふるさと納税をしていただければと思います。

まとめ

ふるさと納税の計算は非常に複雑です。

なので、自分自身で計算する場合は、ざっくり計算して少し少なめの金額で寄付されることをおすすめします。

編集後記

今日は、決算前お打ち合わせが1件になります。

息子&娘(4歳0ヶ月&0歳)の成長日記

里帰り中。

ヨガ日記(SOELUソエル)

今日は、朝のピレティスを受講。

久しぶりのピレティス動きで、普段使っていない筋肉に良い刺激を与えることができました。

スキー検定1級持ち、現在テクニカル挑戦中の税理士・行政書士です。

ウインタースポーツに打ち込みたいけど3月の確定申告がご不安な方はぜひご相談を!!

前走の私が直接対応させていただきます!!

既婚で、7歳の男の子と3歳の女の子の父親です。

著書「研究計画書の書き方 Kindle版」発売中

よろしくお願いします。

相続税申告はこちら