以下の判例は、清水誠(2016)「所得税法56条の適用範囲ー弁護士夫婦事件ー」『租税判例百選[第6版]』別冊ジュリ228号 ㈱有斐閣 p60-61を参照させて頂いています。

☆TOMOYUKIが事件の概要を解説しています。☆

課題判決の概要

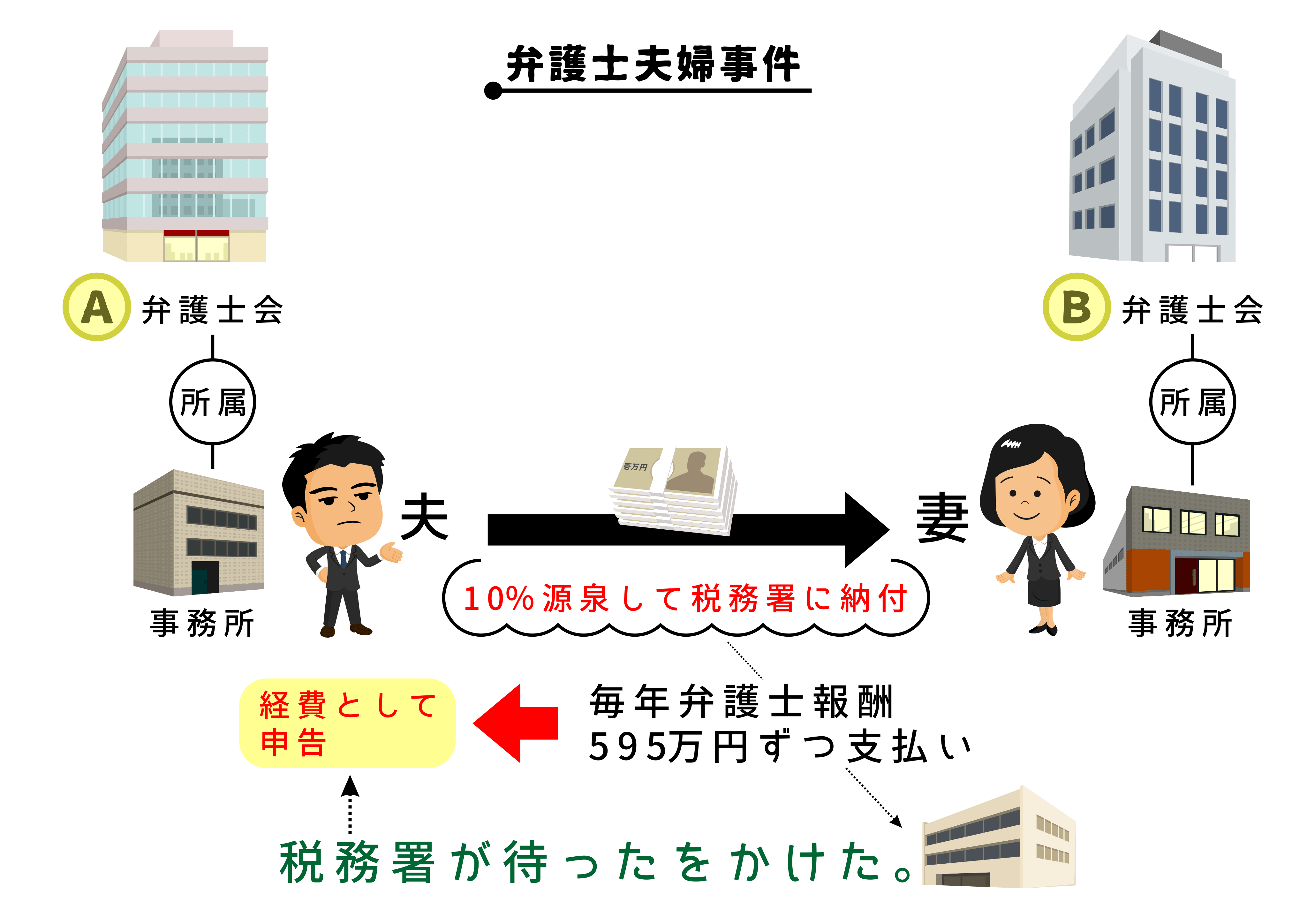

今回の事件は、夫婦共に弁護士だったというところがポイントになります。

夫婦共に弁護士でしたが、所属している弁護士会(全国に52会あります。ちなみに弁護士会は法人税法上、公益法人等という扱いになります。※参考URLリンクはこちら)も違い、もちろん、事務所もそれぞれ別の場所で弁護士業を行っていました。

そこで、弁護士である夫は、弁護士である妻に対して毎年総額595万円を弁護士顧問報酬として支払っていたところ、この弁護士報酬は夫の確定申告上経費にならないとして税務署から待ったが掛かりました。

その取扱いについて納得がいかない弁護士である夫が不服申し立てをして最高裁まで争われたというのが今回の事件の経緯になります。

課題判決の原文

ⅰ)所得税法56条は、事業を営む居住者と密接な関係にある者がその事業に関して対価の支払を受ける場合にこれを居住者の事業所得等の金額の計算上必要経費にそのまま算入することを認めると、納税者間における税負担の不均衡をもたらすおそれがあるなどのため、居住者と生計を一にする配偶者その他の親族がその居住者の営む事業所得等を生ずるべき事業に従事したことその他の事由により当該事業から対価の支払を受ける場合には、その対価に相当する金額は、その居住者の当該事業に係る事業所得等の金額の計算上、必要経費に算入しないものとした上で、これに伴い、その親族のその対価に係る各種所得の金額の計算上必要経費に算入されるべき金額は、その居住者の当該事業に係る事業所得等の金額の計算上、必要経費に算入することとするなどの措置を定めている。

同法56条の上記の趣旨及びその文言に照らせば、居住者と生計を一にする配偶者その他の親族が居住者と別に事業を営む場合であっても、そのことを理由に同条の適用を否定することはできず、同条の要件を満たす限りその適用があるというべきである。

ⅱ)同法56条の上記の立法目的は正当であり、同条が上記のとおり要件を定めているのは、適用の対象を明確にし、簡便な税務処理を可能にするためであって、上記の立法目的との関連で不合理であるとはいえない。このことに、同条が前記の必要経費算入等の措置を定めていることを併せて考えれば、同条の合理的を否定することはできないものというべきである。他方、同法57条1項は、青色申告書を提出することにつき税務署長の承認を受けている居住者と生計を一にする配偶者その他の親族で専らその居住者の営む前記の事業に従事するものが当該事業から給与の支払を受けた場合には、所定の要件を満たすときに限り、政令の定める状況に照らしその労務の対象として相当であると認められるものの限度で、その居住者のその給与の支給に係る年分の当該事業に係る事業所得等の金額の計算上、必要経費に算入するなどの措置を規定し、同条3項は、上記以外の居住者に関しても、同人と生計を一にする配偶者その他の親族で専らその事業に従事するものがいる場合について一定の金額の必要経費への算入を認めている。これは、同法56条が上記のとおり定めていることを前提に、個人で事業を営む者と法人組織で事業を営む者との間で税負担が不均衡とならないようにすることなどを考慮して設けられた規定である。同条57条の上記の趣旨及び内容に照らせば、同法が57条の定める場合に限って56条の例外を認めていることについては、それが著しく不合理であることが明らかであるとはいえない。

ⅲ)以上によれば、本件各処分は、同法56条の適用を誤ったものではなく、憲法14条1項に違反するものではない。

用語についての補足説明(国税庁HPリンク参照)

課題判決で課税認定された流れ

↓

②所得税56条の明文通り、配偶者間で行われる対価のやり取りについては必要経費に算入されない。

↓

③②のように取り扱いが認めらる理由の1つに、所得税56条は弁護士の妻の必要経費を夫の必要経費に算入できるような措置を認めている点について挙げている。

※③について、少し条文の理解が難しいと思います。下記のブログ記事がとても分かりやすく説明されています。

菅井陽一郎税理士事務所「分かりやすい税法事典|事業から対価を受ける親族|所得税法56条|」

↓

④結局、最高裁まで3審全てにおいて、弁護士である夫の必要経費には認められませんでした。

Googleフォームで回答する

※ご連絡先の記入は不要になります。あなたのニックネームだけご記入下さい。

表示されている画面に直接入力が可能です。