以下の判例は、田中治(2016)「一時所得と雑所得の区分」『租税判例百選[第6版]』別冊ジュリ228号 ㈱有斐閣 p88-89参照させて頂いています。

☆TOMOYUKIが事件の概要を解説しています。☆

課題判決の概要

この事件は、馬券をパソコンソフトを使用して長期間にわたり、継続的に何度も購入した場合について、外れ馬券の扱いについて争われた判決です。

驚きなのは、その金額です。

租税判例百選には、平成19年から平成21年までの3年間で、払戻金が約30億円、全馬券の購入金額が約29億円と記載されています。

個人の税金になるため、今回の事例には所得税法が適用されます。

タイトルにある通り、一時所得か雑所得かで最高裁まで揉めています。

なぜなら、一時所得に該当してしまうと、購入金額29億円のうち当たり馬券しか認められないこととなり、納税者はえげつない額の税金を支払うこととなってしまいます。

それこそ、利益の約1億円ではとても払いきれないでしょう。

一方、雑所得に該当すれば外れ馬券も経費と認められるため、利益の約1億円部分のみに課税されるため、納税者も散財していなければ支払うことが出来るでしょう。

今回の判例では、一口に言うと事業性があるのかどうかがポイントでした。

また、個人的には競馬という一般的にギャンブルと言われる分野について、そもそも事業性を有するのかどうかについても争点になっていたと考えられます。

関係法令

課題判決の原文

最高裁平成27年3月10日第三小法廷判決(平成26年(あ)第948号:所得税法違反被告事件)

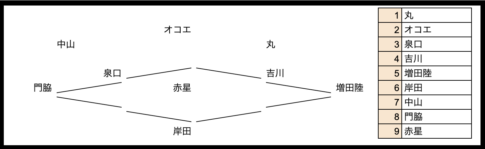

ⅰ)「被告人が馬券を自動的に購入するソフトを使用して独自の条件設定と計算式に基づいてインターネットを介して長期間にわたり多数回かつ頻繁に個々の馬券の的中に着目しない網羅的な購入をして当たり馬券の払戻金を得ることにより多額の利益を恒常的に上げ,一連の馬券の購入が一体の経済活動の実態を有するといえるなどの本件事実関係の下では,払戻金は営利を目的とする継続的行為から生じた所得として所得税法上の一時所得ではなく雑所得に当たるとした原判断は正当である。」

Ⅱ)「雑所得については,所得税法37条1項の必要経費に当たる費用は同法35条2項2号により収入金額から控除される。本件においては,外れ馬券を含む一連の馬券の購入が一体の経済活動の実態を有するのであるから,当たり馬券の購入代金の費用だけでなく,外れ馬券を含む全ての馬券の購入代金の費用が当たり馬券の払戻金という収入に対応するということができ,本件外れ馬券の購入代金は同法37条1項の必要経費に当たると解するのが相当である。」

「これに対し,検察官は,当たり馬券の払戻金に対応する費用は当たり馬券の購入代金のみであると主張するが,被告人の購入の実態は,上記のとおりの大量的かつ網羅的な購入であって個々の馬券の購入に分解して観察するのは相当でない。また,検察官は,外れ馬券の購入代金は,同法45条1項1号により必要経費に算入されない家事費又は家事関連費に当たると主張するが,本件の購入態様からすれば,当たり馬券の払戻金とは関係のない娯楽費等の消費生活上の費用であるとはいえないから、家事費等には当たらない。」